2026 Yazar: Howard Calhoun | [email protected]. Son düzenleme: 2025-01-24 13:27:08

Sigorta hiç de modern bir keşif değil. Eski zamanlardan beri insanlar tarafından bilinmektedir. Ayrıca, ilk şekli kendi kendine sigortadır. Makalede, bugün alakalı olan bu kavramı analiz edeceğiz. Kendine has özelliklerini ve özelliklerini, oluşum tarihini düşünün.

Bu nedir?

Öz sigorta, sigorta korumasını organize etmenin en basit ve en erken yoludur. Karşılıklı ve ticari sigortadan önce gelen oydu. İkincisi, artık daha güvenilir ve uygun maliyetli koruma sağlayabilen daha geniş bir risk yelpazesine yöneliktir.

Öz sigorta, amacı bir şahıs / ticari kuruluş tarafından kendi fonlarından bir yedek rezerv oluşturmak olan organizasyonel ve yasal bir sigorta şeklidir. Ve olumsuz, öngörülemeyen koşullardan kaynaklanabilecek zararı tazmin etmek için böyle bir fonun sürekli kullanımı.

Öz sigorta, herhangi bir ekonomik varlık tarafından merkezi olmayan bir biçimde sigorta fonları oluşturma yöntemidir.çeşitli riskli koşullara bağlı olarak üretimin sürekliliği.

Özellikler

Kişisel sigortanın iki ana biçimi vardır - parasal ve ayni. Sigortacı, herhangi bir olumsuz ekonomik durum durumunda, parasal yedek fonu ve/veya kendisi tarafından malzeme, hammadde, ürün şeklinde oluşturulan rezervleri bağımsız olarak oluşturur ve daha sonra kullanır. Örneğin, müşteriler tarafından ürünler için ödemede gecikme. Bu tür fonlardan fon kullanma prosedürü, yalnızca müşteri tarafından bağımsız olarak derlenmekle kalmaz, aynı zamanda ticari kuruluşun tüzüğünde de onun tarafından onaylanır.

Piyasa ekonomisinde, kendi kendini sigortalamanın sınırları önemli ölçüde genişledi. Bugün buna risk fonu denilebilir.

Bu sistemin dezavantajı, hasar düzenine sahip olmaması (veya önemli ölçüde sınırlı olmasıdır). Bu nedenle, sigortanın gerçek anlamda korunmasını sağlamak için oluşan rezervlerin, sigortalının beklediği herhangi bir hasarla karşılaştırılabilir bir değere ulaşması gerekir.

Ana Formlar

Kişisel sigortanın avantajlarından biri, yedek akçenin iki şekilde oluşturulabilmesidir:

- Doğal. Örnekler: tahıl, hammadde, yem. Temel olarak, bu tür rezervler, mahsulün bozulması, afetler, yangınlar ve diğer olumsuz koşullar durumunda oluşturulur. Tarımda, endüstride yaygın.

- Para. Bu kendi kendini sigortalama şekli, pazar ortamında daha popülerdir. Sadece ticari kuruluşlar tarafından değil, sıradan kişiler tarafından da kullanılabilir.nüfus.

Tarihsel Gelişim

Öz sigorta, insanlığın erken tarihinden beri geçerli olan bir olgudur. Daha sonra bazı basit rezerv fonları olarak anlaşıldı - olumsuz koşullarda daha fazla kullanım için rezervler. Tahıl, tatlı su, gıda, hayati ürünler olabilirler.

Öz sigorta sadece bireysel değil, aynı zamanda kolektif bir olgudur. Rezerv fonları, ortak bir anlaşma temelinde topluluk üyeleri (topluluklar, aileler, vb.) tarafından yaratıldı. Biriken fonların herhangi bir durumda kullanılması kararı toplu olarak ama hiyerarşik bir şekilde alındı. Yani son sözü büyükler, liderler söyledi.

Bu tür tarihsel öz sigortanın yaygın örneklerinden biri, eski Mısır'ın Yaratılış kitabında açıklanan sigortadır. Bu, Firavun Yusuf'un onaylanmış politikasıdır. Bazı "yağlı" (verimli) yıllarda, tahılın gelecekteki zayıf yazlardan kurtulmak için yeterli miktarlarda hasat edilmesini sağlamayı amaçladı.

İnsanlığın daha da gelişmesiyle birlikte, kendi kendini sigortalama yöntemleri geçerli olmaya devam etti. Şu anda kullanımdalar. Klasik bir örnek: yalnızca doğal afetler, savaşlar, insan kaynaklı afetler vb. durumlarda daha fazla kullanılmak üzere devlet düzeyinde fonlar oluşturulur.

Özellikler

Nefarklı öz sigorta riskleri yöntemi? Aşağıdaki özelliklerle öne çıkıyor.

- Sigortalı, sigorta fonunun tek sahibidir (mülkiyet hakları temelinde). Bu rezervleri ancak kendi takdirine bağlı olarak elden çıkarabilir. Sigortalı, yedek fonun kaynaklarını kullanma prosedürünü bağımsız olarak belirler. Sigortalı bir olayın ne zaman meydana geleceğine envanter sahibi tek başına karar verir.

- Bir sigortacının olmaması - harici veya çekmiş sigorta fonları.

- Sigortalının kendisi, sigorta fonunun yaratıcısıdır.

- Sigorta fonlarının oluşturulması ve sigorta programlarının onaylanması açısından sigortalı yalnızca kendisine karşı sorumludur.

- Bir şirket veya şahıs tarafından yapılan bu tür bir öz sigortanın doğası emtia değildir.

Bina fonları

Risklerin kendi kendine sigortası (mücbir sebep durumlarının sigortası) herhangi bir kuruluş tarafından gerçekleştirilebilir - bir birey veya tüzel kişilik, bireysel bir vatandaş veya aile, bir eyalet veya belediye. Burada sigorta fonu, sadece adı geçen kişilerin öz kaynakları esas alınarak oluşturulacaktır. İçerik oluşturucu, bunları yalnızca belirli sigortalı olaylarda kullanmayı amaçlamaktadır.

Sigorta programları da kendisi tarafından bağımsız olarak oluşturulur. Ticari olmayan (mali veya ayni) şekillerde sunulurlar. Bu durumda poliçe sahibinin kendisi kendi sigortacısı olarak hareket eder.

Burada fon oluşumu genellikle aşağıdaki şekillerde gerçekleşir.

- Bireyler kendi gelirlerinden birikim yaparlar.

- Tüzel kişiler - ticari kazançları pahasına. Veya ürettikleri/sattıkları ürünlerin maliyetine dahil olan fonlar.

- Devletler - bütçe pahasına.

Gereklilik

Bugün, kendi kendine sigorta, sigorta fonları oluşturmanın merkezi olmayan bir yoludur. Devlet sigortası merkezi rezervi ve diğer sigorta yöntemleriyle birlikte sigorta koruması sağlamak için birbirine bağlı tek bir sisteme dahil edilmiştir.

Kendi kendini sigortalamaya yönelik nesnel ihtiyaç, aşağıdaki koşullar nedeniyle insan toplumunun şu andaki gelişme aşamasında korunmuştur:

- hem teknik bağların karmaşıklığı hem de bilimsel ve endüstriyel ilerleme, sigorta korumasına olan ihtiyacı artırıyor (ancak aynı zamanda sigorta şirketleri bunu her zaman tam olarak sağlayamıyor);

- kendini sigortalamanın büyük artısı: işletmenin rezerv fonlarının yerleşimini kontrol etmesine olanak tanır.

Bu dalgada, kurucuların risklerini yönetmek için bir endüstri içinde kurulan sözde sigorta şirketleri ortaya çıktı. Böyle bir sigorta fonu zaten kurumsallaşıyor. Ve zaten hem sigorta hem de kendi kendine sigorta özelliklerine sahip.

Bugünkü hayalet

Bir kez daha, öz sigortanın bugünün gerçekliğinde geçerliliğini koruduğunu not ediyoruz. Örneğin, bugüne kadar devlet, kendi yetkisi altındaki bütçe fonlarından yedek fonlar oluşturur. Gelecektebüyük doğal afetler, kitlesel silahlı çatışmalar, insan kaynaklı afetler gibi ulusal olumsuz koşullarda kullanılırlar.

Ticari örnekler arasında bir dizi yabancı nakliye şirketi var. Periyodik olarak cirolarından belirli miktarları yedek sigorta fonuna keserler. Onlar tarafından bağımsız olarak oluşturulur, kazalardan sonra gemilerin onarılması, ölü araçların yenileriyle değiştirilmesi vb. masrafları karşılar. Ancak aynı zamanda, bu tür bir kendi kendine sigorta, gemiyi halihazırda üçüncü şahıs sigorta şirketlerinde bulunan belirli risklere karşı sigorta ettirme olasılığını dışlamaz.

Kim yararlanır?

Kendi kendine sigorta, bir yıldan uzun süredir harici sigorta şirketlerinin hizmetlerini kullanan ticari kuruluşlar tarafından dikkate alınmalıdır. Yani kendilerine göre riskler, kayıplar, zararlar hakkında net istatistikleri var.

Burada, büyük ödemeler gerektiren sigortalı bir olayın olasılığı nispeten düşük olduğundan, kendi çalışanlarınızın ve şirket araçlarınızın kendi kendine sigortalanması mükemmel bir seçenektir. Burada şirketin kendisi hangi kayıpların karşılanacağına karar verebilir. Bu, bu yöntemin kesin bir artısıdır.

Taşımacılığı kendi kendine sigortalarken, ülkede yürürlükte olan mevzuatı unutmamak gerekir. Bir kazada suçlu varsa onun sigorta şirketi hasarı tazmin etmelidir.

Neden bu kadar nadiren kullanılıyor?

Yine de, modern dünyada kendi kendine sigorta, klasik olan kadar yaygın değildir. Neden? Niye? Ana dezavantajı: tehlikeli. Belirli bir sigortalı olayın kaybı oldukça büyükse, hazırlanan yedek akçe bunu telafi etmek için yeterli olmayabilir. Şirket bunun için kırmızı ödemeye gidebilir.

Bir sebep daha: İsteyen tüzel kişiler için bir öz sigorta sistemi kurabilecek yeterli yetkinliğe sahip uzmanlar, danışmanlar yok. Yoklukları kolayca açıklanabilir: Bu tür uzmanların varlığı, müşterilerini kaybetmek istemeyen büyük sigorta şirketlerine karşı onları ciddi rakipler haline getiriyor.

Yalnızca riskleri hakkında net istatistikleri olan firmalar kendi kendini sigortalamaya karar verir. Rezerv fonları, sigortalı bir olaydan kaynaklanan herhangi bir hasarı karşılayabilir. Onlardan pek yok tabii. Kişisel sigorta bazen bu tür şirketlerin çalışanları için olumsuz bir faktördür, çünkü onları olağan tercihlerinden mahrum bırakabilir.

Öz sigorta, sigortanın ilk şeklidir. Yine de bu gün için geçerliliğini koruyor. Her şey zayıf bir yıl için tahıl ve diğer hayati kaynakların hasat edilmesiyle başladı. Bugün, hemen hemen her birimiz kendi kendini sigortalama deneyimine sahibiz, birçoğu kötü şöhretli "yağmurlu gün" için para biriktiriyor. Ancak tüzel kişilerle ilgili olarak, öz sigorta henüz çok gelişmiş değil.

Önerilen:

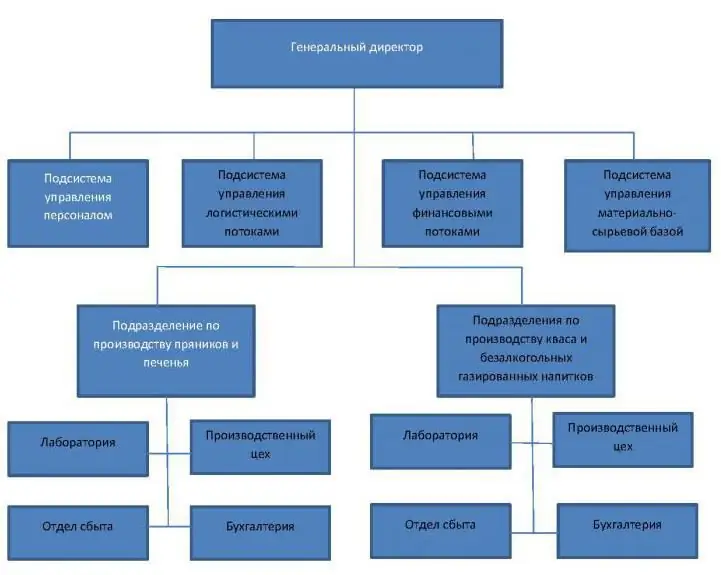

Bir organizasyonun organizasyon yapısı Tanımı, tanımı, özellikleri, avantajları ve dezavantajları

Makale, bir işletmenin organizasyon yapısı kavramını ortaya koymaktadır: modern işletmelerde ne olduğu, nasıl ve hangi biçimlerde kullanıldığı. Ekli diyagramlar, farklı organizasyon yapılarının kullanımını görsel olarak göstermeye yardımcı olacaktır

Çağrı kredisi Tanımı, edinme koşulları, avantajları ve dezavantajları

Çağrı kredisi, borçlunun kendi takdirine bağlı olarak özel olarak açılmış bir hesaptan fon kullanma hakkını elde ettiği bir kredi türüdür. Miktar sınırlıdır. Çağrı kredisi, herhangi bir zamanda geri ödeme talep etme hakkı olan bir banka tarafından kredi sağlanmasıdır

Tıbbi Temsilciler: Temel Sorumluluklar ve Örnek Özgeçmiş. Mesleğin avantajları ve dezavantajları

Bugün modern Rus ilaç pazarında niteliksel değişiklikler var, aktif büyümesi gözleniyor. Yerli üreticiler tarafından yeni üretim teknolojilerinin tanıtılması ve ilaçların tanıtımı nedeniyle kendi rekabet güçleri artmaktadır

Sigorta: özü, işlevleri, biçimleri, sigorta kavramı ve sigorta türleri. Sosyal sigorta kavramı ve türleri

Günümüzde sigorta, vatandaşların yaşamının her alanında önemli bir rol oynamaktadır. Bu tür ilişkilerin kavramı, özü, türleri çeşitlidir, çünkü sözleşmenin koşulları ve içeriği doğrudan nesnesine ve taraflarına bağlıdır

Sigorta taahhütnamesi, karlı bir sigorta portföyü için risk yönetimidir. Sigorta sözleşmesinin temel şartları

Sigorta yüklenimi, öncelikle bankalar ve sigorta şirketleri gibi finansal kuruluşlar tarafından sağlanan bir hizmettir. Belirli mali kayıplar durumunda ödemelerin alınmasını garanti ederler