2026 Yazar: Howard Calhoun | [email protected]. Son düzenleme: 2025-01-24 13:26:54

Çağrı kredisi, borçlunun kendi takdirine bağlı olarak özel olarak açılmış bir hesaptan fon kullanma hakkını elde ettiği bir kredi türüdür. Miktar sınırlıdır. Çağrı kredisi, herhangi bir zamanda geri ödeme talep etme hakkına sahip bir banka tarafından sağlanan bir kredidir.

Tanım

Peki, telefon kredisi nedir? Hadi daha yakından bakalım. Borçlanma, modern dünyada hem bireyler - vatandaşlar ve bireysel girişimciler hem de orta ve büyük işletmeler, firmalar ve şirketler için sıklıkla ortaya çıkan bir ihtiyaçtır. Ödünç alınan fonlar, hem kişisel ihtiyaçları karşılamak hem de iş geliştirme sürecinde finansal sorunları çözmek için aktif olarak çekilir.

Günümüzde kredi kuruluşları, kredilendirme alanında çok çeşitli hizmetler sunabilmekte ve herhangi bir müşterinin gereksinimlerini kabul edilebilir koşullarda karşılayabilmektedir. Geriye sadece kendinize en uygun olanı seçmek kalıyor.

Çağrı kredisi, nadir fakat ilginç bankacılık yöntemlerinden biridir. Hizmetler. İhtiyaç kredisi de denir. Kredinin vadesinin kesin olarak belirlenmiş bir limiti yoktur. Bu kredi türü İngiltere'de ortaya çıktı. Bugün, bu yaklaşım daha çok Amerikan bankalarına özgüdür.

Ülkemizde bu tür hizmetler yeterince yaygın değil. Rusya'daki kredi kurumları, ödünç alınan fonların kullanımı için şartlar belirlemeyi tercih ediyor. Ayrıca Rusya Federasyonu'nun yürürlükteki mevzuatına göre, sözleşmede kredi geri ödeme koşulları belirtilmemişse, borcun 30 gün içinde geri ödenmesi gerekir. Bu hizmet yenidir ve henüz yaygın olarak kullanılmamaktadır.

Nöbetçi kredinin özellikleri

Bu kredi türünün diğer kredi türlerinden bir takım farklılıkları vardır. Ana özelliği, nöbet kredisinin bankanın talebi üzerine geri ödeme yapılması gereken bir hizmet türüdür. Genellikle müşteri bu konuda 2-7 gün önceden uyarılır. Bu süre zarfında borçlu borcunu ödemek zorundadır. Sözleşmede öngörülmüşse borcun erken geri ödenmesine izin verilir. Komisyon alınmaz.

Nöbetçi kredinin bir diğer ayırt edici özelliği de özel hesap açılmasıdır. Hem kredi hem de cari karakteristik özelliklerine sahiptir. Banka ve müşterinin karşılıklı borcuna ilişkin tüm işlem ve verileri kayıt altına alır. Borçlu, hesaptaki parayı dilediği zaman kullanma ve limit dahilinde dilediği miktarda çekme hakkına sahiptir.

Aylık müşteri, krediye kesinlikle tahakkuk eden kredi faizi ödemekle yükümlüdür.gerçek kullanım süresi için miktar. Bu oran diğer kredi türlerine göre çok daha düşüktür. Müşteri, ana borcu, kendisi için uygun olan herhangi bir zamanda, parçalar halinde veya toplu ödeme şeklinde geri ödeme fırsatına sahiptir. Hesap bakiyesi borç veya alacak olabilir.

Kayıt koşulları ve sırası

Nöbetçi kredi almak için önce banka ile bir anlaşma yapmanız gerekir. Bu amaçla, bir başvuruda bulunmak ve uygun formdaki bir anketi doldurmak gereklidir.

Ardından banka, potansiyel borçlunun ödeme gücünü değerlendirecektir. Bunu yapmak için bir belge paketi sunmalısınız:

- Geçen yıl finansal rapor ve bilanço verileri;

- sigorta politikası;

- gayrimenkulün mülkiyetini veya bir kira sözleşmesini onaylayan belgeler;

- işletmenin tüzüğü;

- tüzel kişinin tescil belgesi.

Kredi kuruluşlarının kredi vermelerinin temel koşulu, kredi geri ödeme garantisidir. Bu kapasitede ağırlıklı olarak menkul kıymetler (hisse senetleri, tahviller, bonolar), müşteri malları veya ekipmanları kullanılmaktadır. Teminat için belgelerin bankaya ibraz edilmesi gerekmektedir. Banka bunu değerlendirecektir. Teminatın değerine bağlı olarak müşterinin emrinde sağlanacak fon miktarı belirlenir.

Yukarıdaki işlemlerden sonra, borç veren ve borç alan arasında bir anlaşma yapılır. İmzalarken, müşterinin bankaya borcu geri ödeme ihtiyacı hakkında bilgilendirme süresine dikkat etmesi önerilir. Ne kadar uzun olursa, rehinli mülkü kaybetme riski o kadar az olur.

Düzenli müşteriler için ödeme gücü kanıtı sunma zorunluluğu yoktur. Kefalet için belge ibraz etmeniz yeterlidir.

Ardından, kredi sözleşmesinde belirtilen tutarı alacak bir banka hesabı açmanız gerekir. Bankanın talebi üzerine borcun bir hafta içinde geri ödenmesi gerekmektedir.

Hizmeti kimler kullanabilir

Çağrı kredisi, teminat olarak kullanılan menkul kıymetlerin satışından ve satın alınmasından kazanç sağlayan brokerler arasında popüler bir kredi türüdür. Borsa çalışanları veya diğer menkul kıymet sahipleri de bu hizmeti kullanır.

Ticari ve endüstriyel işletmeler ve şirketler, büyük bir işlem için ek fon kaynağı olarak çağrı üzerine krediyi kullanır. Bunlar çoğunlukla acil paraya ihtiyacı olan düzenli banka müşterileridir.

Banka için faydaları

Müşteri tabanını genişletmek için kredi kuruluşları, potansiyel borçlularına geniş bir seçenek sunarak hizmetlerinin listesini periyodik olarak genişletir. Her birinin kendi olanakları ve sınırlamaları vardır. Tüm borç verme türlerinin hem borç verenler hem de borç alanlar için olumlu ve olumsuz yanları vardır. Bir istisna, çağrı kredisi olmamasıdır. Artılarını ve eksilerini daha ayrıntılı olarak düşünün.

Çağrı kredisi, bankanın likiditeyi artırmak için en iyi fırsat olan finansal ürünlerini ifade eder. Bunun nedeni, içindeçoğu zaman müşteri teminat olarak menkul kıymetler sağlar.

Bankanın likiditesi, ödünç alınan fonların geri ödenmesi oldukça uzun sürebilmesine rağmen, banka kredilerinin kısa vadeli krediler olmasıyla da desteklenmektedir.

Olumlu bir faktör, teminatla güvence altına alındığından, kredinin geri ödenmeme riskinin düşük olmasıdır

Ödünç alan için avantajlar

Arama kredisi caziptir çünkü vadesiz kredi olduğundan diğer durumlarda olduğundan daha düşük faiz oranı sağlar. Ayrıca, ödünç alınan fonların kullanım ücreti, fiilen kullanılan miktar üzerinden ve sadece para çekme anından iadeye kadar geçen süre için hesaplanır.

Ayrıca, bu durumda, finansmanın kullanım amacı gerekli değildir. Borç alan, alınan fonları borç verene bildirmeden kendi takdirine bağlı olarak harcama hakkına sahiptir.

En büyük avantaj, herhangi bir zamanda ve uygun bir şekilde para alma ve borcu geri ödeme yeteneğidir: taksitler halinde veya tek bir ödeme ile. Teminat teminat olarak verildiğinden, kredi başvurusu sırasında sigorta gerekli değildir.

Düzenli müşteriler belirli avantajlara güvenebilir: kredinin boyutunda bir artış veya krediyi kullanmak için faizde ek indirimler. Bu tür borçlular, bir yıl veya daha uzun bir süre için bir çağrı kredisi için başvurabilirler. Ancak bu aynı zamanda bir dezavantaj olarak da ortaya çıkabilir, çünkü uzun bir süre boyunca bankanın politikası her zaman daha iyiye doğru olmasa da değişebilir. ANCAKbu durumda, oldukça kısa sürede çok miktarda para iade etmek aniden gerekli hale gelebilir.

Banka riskleri

Nöbetçi kredinin en önemli dezavantajı, bu tür kredilerden elde edilecek karı planlayamama ve tahmin edememedir. Bunun nedeni, müşterinin sözleşmenin sona ermesinden önce de dahil olmak üzere herhangi bir zamanda borcu geri ödeme ve teminatı geri çekme hakkıdır.

Borçlu riskleri

Arama kredisi - nedir bu? Bu bir ihtiyaç kredisidir. Bu nedenle, kredilendirilen için olumsuz bir faktör, bankanın herhangi bir zamanda kredi borcunu geri ödeme ihtiyacı hakkında bilgilendirme hakkına sahip olmasıdır. Risk, o sırada borçludan tam olarak kaynak bulunmamasından kaynaklanmaktadır. Bu durumda teminat mülkiyeti bankanın mülkiyetine geçecektir. Menkul kıymetler yüksek likiditeye sahip olabileceğinden, kayıpları borçluya önemli mali kayıplar getirecektir.

Riskleri az altmak için bu tür bir banka hizmetinin kullanılması durumunda, fonların yalnızca kullanım amaçlarına uygun olarak alınması ve bankanın bunların iadesini talep edebileceği gerçeğine her zaman hazırlıklı olunması önerilir.

Önerilen:

Kötü bir kredi geçmişi olan bir araba kredisi verecekler mi: edinme koşulları, prosedür, gerekli belgeler, ipuçları ve incelemeler

Ödünç alınan fonlarla bir araba satın alırken, müşteriler bankalarda hedefli bir kredi vermeyi tercih ediyor. Bu, faiz oranınızı düşürmenize, sonuçta fazla ödemeleri az altmanıza ve borcunuzu daha hızlı ödemenize olanak tanır. Çünkü çoğu, anapara tutarını geri ödemek ve tahakkuk eden faiz ödememek için kullanılacaktır. Potansiyel müşteriler arasında kredi geçmişi kötü olan taşıt kredisi verip vermeyeceklerini merak edenler var

Sovcombank'ta araba kredisi: müşteri yorumları, edinme koşulları, ödeme koşulları

Çok sayıda kredi kuruluşu, her zevke uygun bir kredi seçmenize olanak tanır. Banka seçerken müşteri yorumlarına da dikkat etmelisiniz. Sovcombank'tan bir araba kredisi, düşük oranlar ve uygun koşullar sunarken, nüfusun farklı kesimlerine uygun olması bakımından benzersizdir

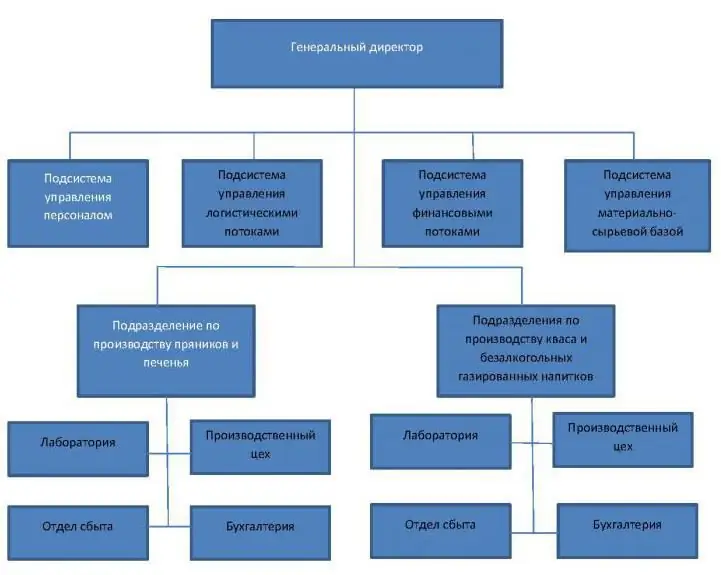

Bir organizasyonun organizasyon yapısı Tanımı, tanımı, özellikleri, avantajları ve dezavantajları

Makale, bir işletmenin organizasyon yapısı kavramını ortaya koymaktadır: modern işletmelerde ne olduğu, nasıl ve hangi biçimlerde kullanıldığı. Ekli diyagramlar, farklı organizasyon yapılarının kullanımını görsel olarak göstermeye yardımcı olacaktır

Yandex çağrı merkezi operatörü: çalışan incelemeleri, çalışma koşulları, kabul koşulları ve iş sorumlulukları

Yandex çağrı merkezi operatörü, İnternet kullanıcılarının oldukça ilgisini çeken bir açık pozisyondur. Rusya'daki en büyük arama motoru, tüm bölgelerin sakinleri için uzaktan çalışma imkanı sunar. Çalışanlar resmi olarak kayıt altına alınır ve vergi kesintileri yapılır. Bu mesleğin ne olduğunu daha ayrıntılı olarak öğrenelim. Yandex'de veya başka bir şirkette çağrı merkezi operatörü olarak çalışmak, müşteriler veya ortaklarla iletişim kurma ihtiyacını içerir

Kompresör birimleri: kavramın tanımı, avantajları ve dezavantajları

Kompresör üniteleri, pnömatik ekipmanı çalıştırmak için kullanılır. Birçok model çeşidi vardır. Tasarım ve parametrelerde farklılık gösterirler