2025 Yazar: Howard Calhoun | [email protected]. Son düzenleme: 2025-01-24 13:27:06

Finansal piyasalarda spekülasyon yapan tüm tüccarlar, işlerinde işlemlerin gerçekleştiği bir ticaret hesabı kullanır. Aracı kurumların şartlarına göre, marj kredileri var. Spekülatörler tarafından yapılan tüm finansal işlemler kaldıraç kullanılarak gerçekleştirilir. Basit bir deyişle, marj nedir - ticaret için borç verme? Bu, özellikleri ve kullanım kuralları ile birlikte makalede ele alınacaktır.

Marj kavramı

Finansal piyasalarda alım satım işlemlerinde, aracı kurumlar tarafından istisnasız tüm müşterilere marjinal koşullarda kredi sağlanmaktadır. Bu, spekülatörlerin daha uygun koşullarda işlem yapmalarını sağlar. marj nedir? Basitçe söylemek gerekirse, bu finansal piyasalarda alım satım için özel bir kredi türüdür. Bu tür ek fonların sağlanması, müşterilerin alım satım varlıklarını finansal kaldıraçla kullanmalarına olanak tanır. Yani bir tüccar, kendi mevduat parasının fazlası ile daha uygun koşullarda işlem yapabilir.

Kaldıraç yardımıyla, spekülatöraracı kurum tarafından sağlanan ek fonları işlemlerinde kullanma fırsatı. Her ticaret hesabı için kendi parametreleri ve koşulları vardır, bunların başlıcaları, tüccarın hesabındaki kendi mevduat fonları tarafından teminat altına alınmış bir kredi verilmesidir.

Kaldıraç

Bir müşteri bir aracı kuruma kaydolduğunda ve iş için bir hesap açtığında, kendisi için en uygun seçeneği ("Standart", "Vip", "Mikro" ve diğer türler) seçebilir. Çoğu zaman bu, spekülatörün riske atmaya hazır olduğu ücretsiz para miktarına, yani mevduatına bağlıdır.

Kaldıraç, işlem hesabındaki toplam fon miktarının lot hacmine oranıdır. Genellikle, bu koşullar sözleşmede belirtilir, ancak müşterilerin bunları kendilerinin seçmesine izin veren aracılar vardır.

Kaldıraç türleri:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 ve daha fazlası.

Bu gösterge ne kadar yüksek olursa, bir tüccarın spekülatif işlemlerde o kadar fazla fırsatı olur. Ancak finansal risklerin arttığına da dikkat etmek gerekiyor. Bu nedenle, bir alım satım hesabı türü seçerken, başarısız alım satım durumunda büyük bir kaldıraçla alım satımın spekülatörü hızlı bir şekilde Marjin Çağrısına, yani mevduatın çoğunun kaybına yol açacağını hesaba katmanız gerekir.

Marj ticaretinin özü

"Forex"te ve diğer yönlerdefinansal piyasalarda alım satım, fiili satış yoktur. Tüccarların herhangi bir varlık alıp sattığını söylediklerinde, aslında bu olmaz, çünkü tüm işlemler yalnızca piyasa fiyat tekliflerindeki tahmin değişikliklerine dayanır. Ticaret, fiyat değişimlerinde birçok araç tarafından belirlenebilen varsayımlar üzerine para kazanır. Tacirin geliri spekülatif işlemlerden oluşur ve bir varlığın alım satımı arasındaki fark üzerinden hesaplanır.

Marj ilkesinin özü, gerçek satışlar veya satın almalar olmaksızın alım satım araçlarıyla takas işlemleridir. Tüm işlemler tahkim yoluyla gerçekleşir. Açıklık için bir örnek düşünün. Spekülatör bir miktar alım satım varlığı seçer ve satın almak için bir emir verir. Başka bir tüccar aynı enstrümanda bir satış pozisyonu açar. Parti hacimleri aynı olmalıdır. Bir süre sonra takas olur. Sonuç olarak, bir spekülatör kâr ederken diğeri zarar eder. İlk tüccarın kazancı, lotun hacmine ve kazanılan puanların sayısına bağlı olacaktır.

Marj kredisi, yatırımcıların gelirlerini önemli ölçüde artırmasına olanak tanır. Bunun nedeni, partiler halinde hesaplanan büyük hacimleri ayarlama yeteneğidir. Bir bütün lotla yapılan bir anlaşmanın bir mikro hesapta 1 puan başına 10 sent olacağını varsayalım, standart seçeneklerde bu miktar 100 kat artacaktır - standart türler için lot hacimleri 0, 1 - 1 sent veya 1 ABD doları ile 10 ABD Dolarına kadar.

Marj ticaretinin özellikleri

Bir krediaracı kurumlar tarafından ihraç edilen kredi, koşulları itibariyle diğer tüm kredi seçeneklerinden önemli ölçüde farklılık göstermektedir. Özelliklerini göz önünde bulundurun:

- Kredi fonları yalnızca ticaret için verilir. Başka amaçlarla kullanılamazlar.

- Ek tutarlar, yalnızca bunları yayınlayan komisyoncuyla işlem yapmak içindir. Forex de dahil olmak üzere döviz ticaretinde, bir bayide hesap açtıktan sonra, başka bir broker ile çalışırken mevduat fonlarını kullanmak mümkün değildir.

- Marj kredisi, tüketici, banka ve diğer kredi türlerinin aksine, her zaman bir tüccarın kendi fonlarından çok daha fazlasıdır. Yani teminat veya teminat tutarının birkaç katıdır.

Marj kredisi modu, toplam işlem hacmini önemli ölçüde artırır. Örneğin, "Forex" de bir bütün standart lotun büyüklüğü 100 bin USD'dir. e. veya ABD doları. Doğal olarak, her spekülatör işlem yapmak için gerekli miktarda paraya sahip değildir. Ortalama piyasa katılımcıları bile, yüksek finansal risklere sahip bu kadar büyük mevduatları karşılayamaz, buna karşı hiçbir sigorta olamaz, sadece minimuma indirilir.

Marj kredisi, küçük piyasa katılımcılarının bile aracı kurumlar aracılığıyla ticarette yer almasına ve kaldıraç kullanarak kazanmasına olanak sağladı. Sonuç olarak, toplam işlem hacmi önemli ölçüde arttı.

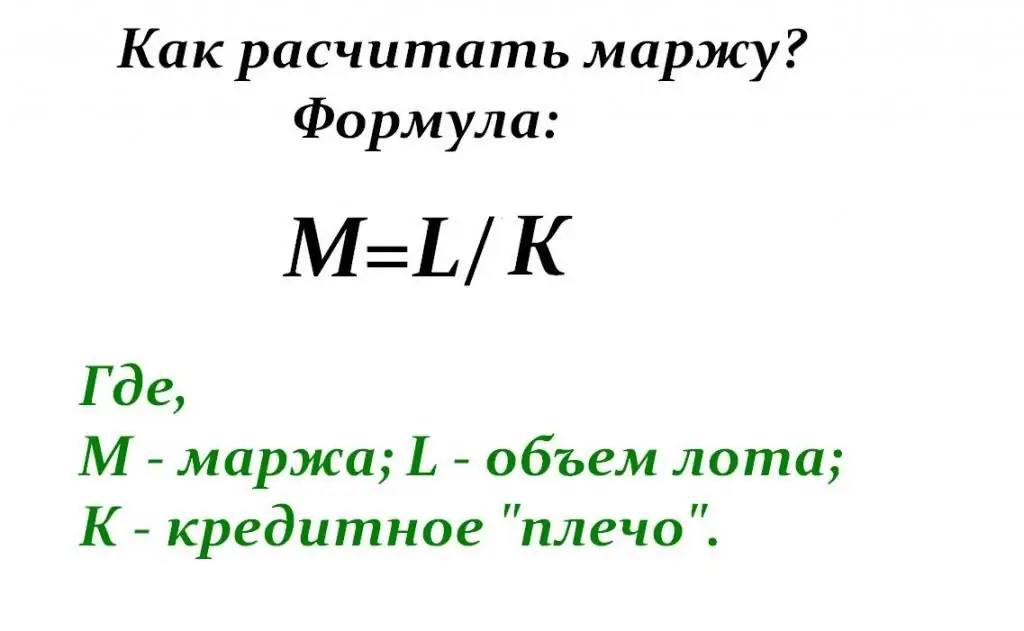

Marj nasıl hesaplanır?

Borsa ticaretinde, marj veya marj parametreleri çok önemlidir. Bir ticaret hesabı seçerken, kredinin büyüklüğünü her zaman hesaba katmak gerekir. Marjin Çağrısı için kaldıraç ve yüzde, yani işlemin aracı kurum tarafından zorla kapatılmasından önceki kalan fon seviyesi.

Marj kredisi alma koşullarına bağlı olarak, bu gösterge farklı olabilir. Bir yerde %30, diğer brokerlerde -%0 veya daha az var. Stop Out olarak da adlandırılan bu gösterge ne kadar yüksek olursa, ticarette o kadar az fırsat olur, ancak işlem zorla kapatılırsa kayıp çok daha düşük olacaktır.

Örneğin, bir tüccarın ticaret hesabında 1.000$ depozito var. Yanlış açılan bir pozisyonla, piyasa işlemi aleyhine gittiğinde, spekülatör %70, yani 700 $ zarar aldığında ve Teminat Çağrısı yapıldıktan sonra, yüzde 30 Durdurma ile kapatılacaktır, 300 dolar depozitosunda kalacak. Hesabın alım satım koşullarındaki Stop Out %10 olarak ayarlanırsa, kayıp 900$ olur ve sadece 100$ kalır.

Marjin hesaplama formülü aşağıdaki gibidir: marj, lot hacminin kaldıraç büyüklüğüne bölünmesine karşılık gelir.

Varyasyon marjı

Bu nedir? Herhangi bir işlem, nasıl kapatıldığına bakılmaksızın - kârlı veya zararlı, işlem terminalindeki işlemci istatistiklerinde görüntülenir. Bu göstergeler arasındaki farka varyasyon marjı denir. Her aracı kurum, bir spekülatörün mevduat fonları için minimum değer olan bir limit belirler. Alım satımdaki değişim marjı seviyesi bu parametrelerin altına düşerse, aracının müşterisiiflas etmiş sayılır ve mevduat hesabındaki fonları silinir.

Olası finansal kayıpları ortadan kaldırmak için aracı kurumlar, müşterilerin alım satım hesaplarına, hangi Teminat Çağrısının izleyeceğine ulaştıktan sonra özel seviyeler belirler. İşlem terminallerinde, komisyoncu tarafından mevduatın minimum bakiye limitine ulaştığına dair bir uyarı görüntülenir. Bu durumda, tüccarın tek bir seçeneği vardır - ticaret hesabını yenilemek veya bir kayıpla kapatmak zorunda kalacaktır. Marj kredisi, fon rehninin %20-30'u içinde bu seviyenin bir aralığını sağlar.

Müşteri hesabını yenilemezse, bakiyesi düşecek ve bu durumda, birkaç tane varsa tüm pozisyonlar, yatırımcının isteğine bakılmaksızın Stop Out tarafından kapatılacaktır. Diğer bir deyişle, alım satım hesabındaki bakiye azaldığında ve marjın bakiyesi %20-30 olduğunda, komisyoncu müşteriye bir uyarı - bir teklif (Marjin Çağrısı) verir. Ve sonra, kayıplar büyük değerlere ulaştığında ve rehinde sadece %10-20 kalacak, ancak depozito yenilenmeyecek, işlemi kapatıyor - Zorla Stop Out.

Durma örneği

Pozisyonların zorunlu kapanması nasıl oluyor? Pratikte şöyle görünür:

- Diyelim ki bir spekülatörün "Standart" kategorisinden bir ticaret hesabı var.

- Depozitosu 5,000$.

- Ticari varlık olarak euro/dolar döviz çiftini seçti.

- Kaldıraç 1:200.

- Lot hacmi"Forex" için standart - 100 bin ABD doları, yani mevduatın büyüklüğü 5 bin dolar, 200 kaldıraçla çarpılır.

- Bu örnekteki para yatırma miktarı %10, yani 500$ olacaktır.

- Yalnızca bir işlem açtı, ancak piyasa fiyatlarındaki değişikliği yanlış tahmin etti ve bu ona zarar vermeye başladı.

- Başlangıçta terminalde bir uyarı aldı - Margin Call, ancak herhangi bir işlem yapmadı ve depozitosunu yenilemedi.

- Anlaşma Stop Out tarafından hesabın işlem koşullarına göre belirlenen %20 seviyesinde kapatılmıştır. Tüccar ticarette 4.900 $ kaybetti. Depozitoda sadece 100$ kaldı.

Bu örnek, büyük miktarda kaldıraç kullanmanın ne kadar tehlikeli olduğunu ve yatırım mevduatının sonuçlarını gösterir. Alım satım yaparken, her zaman marjın boyutunu ve küçük lot boyutlarıyla açık pozisyonları izlemek gerekir. Marj fonları ne kadar yüksek olursa, finansal riskler de o kadar yüksek olur.

Bazı aracı kurumlarda, marj ticareti sağlamak için hizmeti bağımsız olarak devre dışı bırakabilirsiniz. Bu durumda, marj kredi oranlarındaki finansal riskler maksimum olacak ve %100'e ulaşacak ve kaldıraç mevcut olmayacaktır.

Marj sözleşmesi

Aracı kuruluşlar tarafından sağlanan hesaplar için tüm işlem koşulları sözleşmelerde belirtilir. Önceden, müşteri bunlara bakar, tüm noktalarla tanışır ve ancak o zaman imzalar.

Tüccar ofisi ziyaret etme fırsatı olmadığında çevrimiçiaracı kurum, bir ticaret hesabına kaydolurken otomatik olarak sözleşmeye onay verir. Tabii ki, bir kurye veya Rus Postası aracılığıyla belge gönderen kuruluşlar da var. Marj kredisi sözleşmesinin şekli, tüm gereklilikleri ve düzenlemeleri açıklayan ticaret koşullarına göre belirlenir.

Kısa ve uzun pozisyonlar

Her spekülatif ticaretin iki aşaması vardır: bir pozisyonu açmak ve kapatmak. Herhangi bir ticaretin tamamlanmış sayılması için, işlemin tam bir döngüsü gereklidir. Yani, bir kısa pozisyon mutlaka uzun bir pozisyonla örtüşmeli ve sonra kapanacaktır.

Spekülatif işlem türleri:

- Kotasyonların yukarı yönlü hareketi üzerine ticaret - uzun pozisyonlar açmak. Finansal piyasalarda alım satım işlemlerinde bu tür işlemler Uzun veya satın alma olarak belirlenir.

- Fiyatların düşen hareketi üzerine ticaret - kısa pozisyonlar, yani satışlar veya Kısa.

Marj kredisi rejimi nedeniyle, finansal piyasalarda ticaret, yalnızca Merkez Bankaları, ticaret, sigorta fonları, kuruluşlar, şirketler ve işletmeler gibi büyük katılımcılar arasında değil, aynı zamanda bunu yapmayan özel tüccarlar arasında da çok popüler hale geldi. büyük başkentleri var.

Küçük spekülatörler nispeten küçük miktarlarda alım satım yaparak kazanabilirler ve çoğu durumda toplam alım satım değerinin sadece %1 ila %3'ü yeterli olacaktır. Sonuç olarak, marj ticareti yardımıyla, toplam pozisyon hacmi önemli ölçüde artar ve borsalar oynaklığı ve likiditeyi artırır.nakit akışında önemli bir artışla sonuçlanan varlık alım satımı.

Uzun (uzun) olarak açılan tüm pozisyonlar, piyasanın yukarı hareketi için koşullar ile karakterize edilir. Ve kısa (Kısa) - iniş için. Alım satım işlemleri farklı sürelerde açılabilir. Üç türü vardır:

- Birkaç dakika ile 1 gün arasında değişen kısa vadeli pozisyonlar.

- Orta vadeli fırsatlar - birkaç saatten bir haftaya kadar.

- Uzun vadeli pozisyonlar - birkaç ay hatta yıllarca sürebilir.

Zaman dönemi dışında, tacirin kazancı seçilen ticari varlığa bağlıdır. Hepsinin kendine has özellikleri ve özellikleri vardır ve likiditeleri, oynaklıkları, arz ve talepleri ne kadar büyük olursa, spekülatörün karlılığı da o kadar yüksek olur.

Marj ticaretinin artıları ve eksileri

Bir tüccarın ticaret hesabında ne kadar fazla kaldıraç varsa, bir ticaretin finansal riskleri o kadar artar. Marj kredisi, spekülatöre aşağıdaki faydaları sağlar:

- Küçük bir öz sermaye ile pozisyon açma imkanı.

- Kaldıraç nedeniyle, bir tüccar piyasada avantajlara sahiptir ve çok çeşitli ticaret stratejileri kullanarak ticarette spekülatif manipülasyonlar yapabilir.

- Kredi marjı çok daha fazla miktarda mevcut teminatla sağlanır ve mevduat fonlarının olasılığını onlarca ve yüzlerce kat artırır.

Negatifeanlar aşağıdaki özellikleri içerir:

- Marjin ticareti, piyasanın likiditesini artırmak, varlık kotasyonlarının fiyat dalgalanmalarını artırır. Sonuç olarak, tüccarlar için fiyat değişikliklerini doğru bir şekilde tahmin etmek çok daha zordur ve pozisyon açarken kayıplara yol açan hatalar yaparlar.

- Marj kredisinde kullanılan kaldıraç, gelir elde etme hızını büyük ölçüde artırır, ancak aynı zamanda, seçenek elverişsiz ise, kayıplar üzerinde büyük bir etkisi vardır. Yani onunla hem çok hızlı kazanabilir hem de yatırdığınız paraları kaybedebilirsiniz.

Profesyoneller, yeni başlayanlara bir alım satım hesabının koşullarını seçerken çok dikkatli olmalarını, alım satımda en uygun kaldıraç seçeneğini kullanmalarını ve varlıkların özelliklerine dikkat etmelerini tavsiye ediyor. Unutulmamalıdır ki, oynaklık sadece bir tüccarın dostu ve hızlı bir şekilde kazanmasına izin vermekle kalmaz, aynı zamanda anlık ve önemli kayıplara yol açan bir düşman olabilir.

Serbest Marj

Herhangi bir ticaret terminalinde serbest marj gibi bir parametre görebilirsiniz. Ne olduğunu? Serbest marj, ticarete ve teminata dahil olmayan fonlardır. Yani mevduat bakiyesinin toplam tutarı ile kredi marjı arasındaki farktır. Sadece emrin geçerliliği sırasında açık pozisyonlarda hesaplanır, ancak spekülatör kapatır kapatmaz tüm teminatlar serbest bırakılır ve mevduatın toplam tutarı terminalde gösterilir.

Serbest Marj, işlem yaparken hangi fırsatların mevcut olduğunu belirlemenize yardımcı olurtacir, şu anda lotun kaç ve hangi hacimlerinde hala işlem açabiliyor.

Sonuç

Marj kredisi, orta ve küçük piyasa katılımcılarının yanı sıra özel tüccarlar için finansal piyasada para kazanmak için büyük fırsatlar sunar. Profesyoneller, yeni başlayanlara mevduat hesabı türünü seçerken alım satım koşullarına ve kaldıraca özellikle dikkat etmelerini tavsiye ediyor.

Önerilen:

Ticaret stratejisi: geliştirme, örnek, ticaret stratejilerinin analizi. En İyi Forex Ticaret Stratejileri

Forex döviz piyasasında başarılı ve karlı ticaret için her tüccar bir ticaret stratejisi kullanır. Nedir ve kendi ticaret stratejinizi nasıl oluşturacağınızı bu makaleden öğrenebilirsiniz

Belarus Ticaret Borsası: çevrimiçi ticaret platformu

İşinizi geliştirmek için Belarus Evrensel Ticaret Borsası'nın metal ürünleri, orman ürünleri, tarım ürünleri, endüstriyel ve tüketim mallarının elektronik ticaretine katılma hakkı nasıl elde edilir?

Elektronik ticaret - nasıl katılınır? Adım adım talimatlar, ticaret platformları

Bugün, devlet düzeni, işletmeleri desteklemek için faydalardan veya sübvansiyonlardan daha etkili bir araç olarak görülüyor. Ayrıca, belediye ve eyalet müşterilerinin, küçük işletmelere yerleştirilecek yıllık bitmiş ürün, hizmet ve iş arzının yaklaşık %10-20'sini yerleştirmek zorunda olduklarına dair bir kural vardır

Otomobil kredisi veya tüketici kredisi: hangisi daha karlı? Hangi kredi seçilir: incelemeler

İstatistiklere göre, Rusya'da bir arabanın ortalama maliyeti 800.000 rubleye ulaşıyor. Bu rakamın bölgeye göre değişebileceğini vurgulamakta fayda var. İlk bakışta, basit bir meslekten olmayan kişinin bir yılda bile bu kadar para kazanmasının imkansız olduğu açıktır. Her zaman olduğu gibi, kredi kuruluşları kurtarmaya gelir. Nüfus genellikle şu soruyu sorar: "Daha karlı olan araba kredisi veya tüketici kredisi?"

Kredi "Ev Kredisi" ödemesi. "Ev Kredisi" kredisi için ödeme yöntemleri

Ev Kredi Bankası kredisini çeşitli şekillerde geri ödeyebilirsiniz. Her müşteri en uygun ödeme seçeneğini seçme şansına sahiptir. Konut Kredisi için ödeme yöntemlerini daha detaylı olarak ele alacağız