2026 Yazar: Howard Calhoun | [email protected]. Son düzenleme: 2025-01-24 13:27:00

Yatırımlar ve genel anlamda finans, belirli bir olumlu sonuç elde etmek için kullanılan araçlar olarak kabul edilir. Parasal, savunmacı, entelektüel, sosyal vb. olabilir. Bu kavramların böyle bir yorumu, ekonomik değerlendirmenin kapsamı dışındadır. Bu açıdan yatırımlar ve finans, büyük miktarda para elde etmek, gelir elde etmek veya sermaye artırmak için bir araç işlevi görür. Her ikisi için de kullanılabilirler.

Yatırım yapmanın özü

Yukarıdaki tanımlar, bu kavramı kişinin kendi sermayesini artırmanın bir aracı ve ekonomik olmayan hedeflere ulaşmanın bir yöntemi olarak yorumlar. Örneğin, astrofiziğin gelişimine bütçeden fon yatıran devlet, kar elde etmeyi beklemiyor. Ancak bu alana sermaye enjeksiyonu önemli araştırma çalışmalarına olanak sağlamaktadır. ATDar anlamda, yatırım, yatırılan sermayenin artışını içerir. Genel tanım Federal Kanunda verilmiştir. Yatırımlar, hükümlerine göre menkul kıymet, nakit, diğer mallar, değeri olan ayni haklar olarak kabul edilir. Gelir elde etmek veya başka bir yararlı etki elde etmek için iş veya diğer faaliyetlere yatırılırlar. Sermaye yatırımları, sabit varlıklara yapılan yatırımlar olarak değerlendirilir. Bunlar, diğer şeylerin yanı sıra, mevcut işletmelerin yeniden teçhizat, inşaat ve yeniden inşa maliyetlerini, ekipman, makine, envanter, alet satın alma maliyetlerinin yanı sıra tasarım ve buluş faaliyetleri vb. maliyetleri içerir. Yatırımlar daha geniş bir anlamda değerlendirilir. sermaye yatırımlarından ve maliyetlerden daha dar anlamda. Örneğin, maliyetler bir kerelik ve güncel olabilir. İlki yatırımlara atfedilebilir.

Uygulama özellikleri

Modern ekonomik sistem, çeşitli yatırım türleri sağlar. Fonların katkısı, uygulanması belirlenen hedeflere ulaşmayı mümkün kılan belirli programlarda gerçekleştirilir. Hukuk normlarına aykırı olmayan bir dizi eylem ve önlem olarak sunulurlar. Projelere yatırım belirli bir süre boyunca gerçekleştirilir. Yukarıda bahsedilen Federal Kanunda, program kavramı, sermaye yatırımlarının ekonomik fizibilitesi, zamanlaması ve hacmi için bir gerekçe olarak sunulmaktadır. Bu mevzuat kategorisi, hem geçerli standartlara göre geliştirilmiş belgeleri hem demevcut standartlara göre ve öngörülen şekilde onaylanmıştır. Bir yatırım projesi, diğer şeylerin yanı sıra, pratik yatırım önlemlerinin (iş planı) bir açıklamasıdır. Kanun ayrıca bir kavram daha getiriyor. Özellikle, hükümler "öncelikli proje" gibi bir tanım öngörmektedir. Belirlenen gereklilikleri karşılayan ve Hükümet tarafından onaylanan listeye dahil edilen toplam sermaye yatırımı hacmine sahip bir dizi önlem olarak kabul edilir.

Konular

Pratik uygulama - yatırımın başlangıcı - belirli bireysel veya toplu faaliyetlerin uygulanması olmadan düşünülemez. Özneler ve nesneler bu çalışmanın ayrılmaz unsurlarıdır. İlki, yatırım projelerinde belirlenen sorunların çözümü sürecinde maksatlı faaliyetler yürüten kuruluşlar ve vatandaşlardır. Konular:

- Yükleniciler (icracılar).

- Müşteriler.

- Yatırımcılar.

- Nesne Kullanıcıları.

- Diğer üyeler.

Mevzuat, bir devlet sözleşmesi veya anlaşması tarafından aksi belirtilmedikçe, bir kuruluşa iki veya daha fazla proje katılımcısının işlevlerini birleştirme fırsatı sunar.

Nesneler

Üretim dışı ve endüstriyel sektörlerdeki kuruluşlar ve işletmeler tarafından oluşturulan çeşitli mülkler, sertifikalar, tahviller, hisseler ve diğer menkul kıymetler, bilimsel ve teknik ürünler, mülkiyet ve diğer haklardır (fikri dahil olmak üzere).mülk), nakit mevduat. Ek nesneleri de ayırt edilebilir:

- Jeolojik keşif.

- İletişim ve taşıma nesneleri.

- Konut inşaatı.

- Tarım tesisleri.

- Sosyal alanın yapıları (eğitim, tıp, kültür ve eğitim kurumları), vb.

Sınıflandırma

Yatırım stratejileri farklı kriterlere göre oluşturulur:

- Ek nesneler için.

- Yatırım koşulları.

- Sahiplik biçimi.

- Bölgesel yönelim.

- Fon kaynakları.

- Ekonomik alanlar.

- Endüstri odaklı.

- Yönetime katılma fırsatları vb.

Yatırım faaliyetinin nesnelere göre sınıflandırılması ana olanıdır. Bu özelliğe göre finansal ve reel yatırımlar ayırt edilir. İkincisi, sırayla, maddi olmayan ve maddi, ikincisi - portföy, doğrudan ve diğerlerine ayrılır.

Gerçek yatırımlar

İnşaatlar, ekipman, makineler, binalar vb. malzeme yatırımı nesneleri olarak hizmet eder. Maddi olmayan yatırımlar, lisansların, patentlerin alınmasına, ileri eğitim ve personelin yeniden eğitilmesine yönelik programların uygulanmasına ve araştırma faaliyetleri için ödeme yapılmasına yöneliktir. İstatistiksel uygulama çerçevesinde, gerçek yatırımlara finansal olmayan varlıklara yapılan katkılar denir. Muhasebeleri IMF Metodolojisine göre yapılır.

Nakit yatırımlar

Finansal yatırımlar, banka hesaplarının yanı sıra tahvil, hisse senedi, sertifika ve diğer menkul kıymetlere yapılan yatırımlar olarak sunulur. Yukarıda da bahsedildiği gibi portföy, reel ve diğer mevduatlar olarak ikiye ayrılmaktadır. İlki, temettü almak için JSC hisselerine yapılan yatırımları ve yönetim faaliyetlerine katılma haklarını içerir. Teşebbüsün tamamına sahip olan veya hisse (kayıtlı) sermaye veya menkul kıymetlerin en az %10'unu kontrol eden kurum ve kişiler tarafından gerçekleştirilir. Portföy, gelir elde etme olasılığını artırmak için farklı ihraççılara ait farklı hisse türlerine yapılan yatırımları ifade eder. Bu kategori, tahvil, hisse senedi, bono ve diğer borçlanma senetlerinin satın alınmasını içerir. Hisse (kayıtlı) sermayedeki payları %10'dan azdır. Yukarıdaki kategorilere girmeyen yatırımlar "diğer" olarak belirtilmiştir. Bunlar arasında örneğin ticari krediler, garanti kapsamında yabancı ülkelerden devlet kredileri ve diğerleri.

Mülkiyet formu

Bu kritere göre kural olarak yabancı, özel, devlet ve karma yatırımlar ayırt edilir. Acemi yatırımcılar için, genişletilmiş bir sınıflandırma sağlayan ilgili metodolojik materyaller geliştirilmiştir. Özellikle istatistiksel uygulamada belediye katkıları, tüketici kooperatiflerine katılım, dini ve kamu kuruluşlarına katılım ön plana çıkmaktadır. Karma yatırımlar ortak yerli ve Rus-yabancı yatırımlar olarak sınıflandırılır.

Diğer kriterler

İstatistiksel uygulama, kullanım talimatlarına göre sınıflandırmayı kullanır. Örneğin, sabit sermayeye yapılan yatırımlar, mülkiyet biçimlerine, ekonomik sektörlere vb. göre bölünür. Bölgesel (bölgesel) özelliğe bağlı olarak, yerli yatırım ayırt edilmelidir. Söz konusu faaliyetin acemi denekleri için, genellikle kar elde etmek için en basit ve en etkili araç olarak hareket ederler. Yurt içi ekonomiye yapılan yatırımlar ise bölgelere göre bölünmüştür. Bir de dış yatırım var. Acemi yatırımcılar için bu seçenek aynı zamanda sermayeyi artırmanın çok umut verici bir yolu olabilir. Ekonomik alana bağlı olarak, üretim ve üretim dışı faaliyet türleri ayırt edilir.

Risk seviyesi

Bu temelde farklı sınıflandırmalar vardır. Yatırımla ilgili kitaplar, örneğin muhafazakar, agresif ve ılımlı yatırımlar gibi kategorileri ayırt eder. İlki, düşük bir risk seviyesi ve yüksek likidite ile karakterize edilir. Son kategori, kayıp olasılığının ılımlı değerleri ile karakterize edilir. Agresif yatırımlar, yüksek karlılık ve risk, düşük likidite ile karakterizedir. Başka bir sınıflandırmaya göre yüksek, orta, düşük ve kârsız yatırımlar vardır.

Yatırım yapmaya nasıl başlanır?

Yatırım alanındaki yatırımlardan para kazanamayacaksınız. Gelir elde etmek için belirli fonlara sahip olmanız gerekir. Yatırım yapmaya başlamadan önce, mali durumu kontrol etmeniz gerekir. Modernkoşullarda, yaşam maliyeti oldukça hızlı bir şekilde artıyor ve zorunlu ödemeler artıyor. Bu bakımdan bir yere yatırılması planlanan fonlar yeterli olmayabilir.

Temel İlkeler

Onları bilmek doğru yatırım yapmak için gereklidir. Nereden başlamalı? Hangi programa yatırım yapmalı? İlk yatırımı yapmak için ne kadar paraya ihtiyacınız var? Acemi yatırımcılar için bu sorular en alakalı olanlardır. Sistemde gezinmek için temel terimleri bilmeniz ve doğru bir şekilde anlamanız gerekir. Bu durumda alınan kararlar istenilen etkiyi yaratacaktır. Mevduat, yatırım fonları, tahviller, hisseler arasındaki farkı anlamak gerekir. Bir dizi ekonomik teoriyi incelemeniz önerilir. Örneğin, portföy optimizasyonu, piyasa verimliliği, çeşitlendirme konularını araştırmak yararlıdır. Tüm faydalı bilgiler yatırımla ilgili kitaplarda bulunur. Bu yayınlar, bilmeniz gereken temel terimleri açıklar, çeşitli yatırım planları, örnekler sunar. Ayrıca, en büyük yerli brokerler, çevrimiçi yatırım kurslarına katılma fırsatı sunar. Bu aktiviteyle ilgili seminerler de oldukça popüler.

Hedef

Herhangi bir yatırım rehberi bu öğeyi içerir. Yatırım yapmadan önce bu operasyonun amacını belirlemeniz gerekiyor. Genel olarak, tüm yatırımcılar gelir ararlar. Ancak ortaya çıkan kar farklı şekillerde kullanılacaktır. Yatırımın amacı yaşa, görünüme, yaşam planlarına, iş deneyimine,mesleki faaliyetin ve diğer koşulların özellikleri.

Kabul edilebilir riskin belirlenmesi

Yatırım yapmadan hemen önce, deneğin ne düzeyde bir kayıp olasılığını kabul edebileceği belirlenmelidir. Bu durumda, daha çok yaşa bağlı olacaktır. Kural olarak, gençler risk almaya, yatırım yapmaya, kaybetmeye, tekrar yatırım yapmaya hazırdır. Yaşlı nesil ise tam tersine istikrarlı bir gelir için çabalıyor. Mevcut yatırım projeleri farklı risk seviyeleri içerir. Bunlardan en uygununu seçebilirsiniz.

Kendi stili

Riske karşı tutuma göre seçilir. Yatırımcılar muhafazakar veya agresif olabilir. İlk durumda, tasarrufların yaklaşık %70-75'i düşük riskli varlıklarda (örneğin devlet tahvilleri) yatırımcılar tarafından tutulur. En agresif yatırımcılar genellikle sermayelerinin %80-100'ünü hisse senetlerine yatırır.

Yatırılan değer

Varlık satın almak için yapılan ödeme ne kadar yüksek olursa, yatırımdan o kadar az gelir elde edersiniz. Kural olarak, pasif yöntem en düşük maliyetleri ve ticareti - maksimumu varsayar. Borsada işlemler için komisyon kesilir. Aracılar alır. Yeni başlayan yatırımcılar muhtemelen daha ucuz acentelere veya düşük oranlara yönelmek akıllıca olacaktır. Ancak bu durumda, hizmetin sınırlı olması muhtemeldir. Bu durumda, standart olmayan herhangi bir işlemi gerçekleştirmek için ek bir ödeme gerekecektir. Yatırım fonlarına yatırım yapılıyorsa uzmanlar bölümleri dikkatlice incelemenizi tavsiye ediyor.kâr marjları ve indirimlerle ilgili sözleşmelerin yanı sıra başarılı yatırım için komisyonlar.

Arama aracısı

Bu aşama, acemi bir yatırımcı için en önemli aşama olarak kabul edilir. Bir yönetim şirketi veya komisyoncu seçerken şunlara dikkat etmeniz gerekir:

- İtibar.

- Uzun bir süre boyunca ilerleme.

- Tarife planlarının seçilen yatırım tarzına uygunluğu.

Aracı şirketlerin puanlarına bakmanız, yorumları okumanız, uzmanlara danışmanız tavsiye edilir.

Ek nesnesini seçin

Uzmanlar, mevcut sermayeyi üç bölüme ayırmanızı önerir:

- Tahviller için.

- Hisse senetleri için.

- Nakit dengesi.

Hisse senetlerine ve tahvillere yatırılacak fonlar birkaç parçaya daha bölünmelidir. Farklı menkul kıymetlere yatırım yapılabilir. Önümüzdeki dönemlerde komisyoncuya ödeme yapmak ve herhangi bir alım yapmak için nakit gerekebilir. Fonların bölüneceği payların büyüklüğü yatırım tarzına bağlıdır. Benzer şekilde, yatırım fonları, mevduatlar için sermayeyi bölebilirsiniz.

Duyguları kontrol etme

Genellikle, gelir elde etmek korku veya açgözlülükle sınırlıdır. Herhangi bir yatırım portföyü kısa vadeli dalgalanmalara tabidir. Bazı durumlarda, oldukça fark edilebilirler. Bu gibi durumlarda, ani bir başarı için paniklememeli veya çok mutlu olmamalısınız. Kişinin kendi fonları için bir endişe duygusu getirmeye başlarsasakıncası varsa, yatırımın tarzına ve hedeflerine daha uygun olacak şekilde revize edilmesi tavsiye edilir.

Sermaye incelemesi

Yatırım işleminin ilk aşamalarında, denekler belirli bir plana göre tahvil, hisse veya hisse satın alarak olası riskleri ve beklenen karı dağıtırlar. Bununla birlikte, zamanla, varlıkların bir bölümünün değerinin keskin bir şekilde arttığı, diğerinin düştüğü ortaya çıkabilir. Bu durum portföye ilk alınan menkul kıymetlerin oranını değiştirecektir. Bu da yatırımcının planlarını ihlal ediyor. Bu gibi durumlarda, portföy yeniden dengelenir. Bu prosedür, fiyatı artan varlıkların bir kısmının satılması ve fiyatı düşen varlıkların bir kısmının satın alınmasından oluşur.

Önerilen:

Yatırım fonlarına yatırım yapmak: karlılık, artılar ve eksiler. Yatırım Fonu Kuralları

Yatırım fonu (diğer adıyla yatırım fonu) gibi ilginç bir finansal araç, eski Sovyetler Birliği topraklarında nispeten yakın zamanda ortaya çıktı. Ve genel nüfus arasında onlar hakkında çok iyi bilinmediğini belirtmek gerekir. Bu nedenle makale çerçevesinde tek bir sorunun cevabı aranacaktır: Yatırım fonları nedir?

Yeni başlayanlar için borsa: konsept, tanım, özel kurslar, alım satım talimatları ve yeni başlayanlar için kurallar

Borsa, hem kalıcı olarak hem de yarı zamanlı bir iş olarak kullanarak evden çıkmadan para kazanma fırsatıdır. Ancak, nedir, para biriminden farkı nedir ve acemi bir borsa tüccarının bilmesi gerekenler nelerdir?

Doğru yatırım nasıl yapılır: Yeni başlayanlar için ipuçları, karlı bir yatırım

Bedava fonu olan birçok kişi, sermayeyi artırmak için nasıl yatırım yapacağını düşünüyor. Makale, nereye yatırım yapmanın tavsiye edildiğini ve yatırımcıların yüzleşmesi gereken riskleri anlatıyor

Evde sıfırdan bıldırcın nasıl yetiştirilir: yeni başlayanlar için ayrıntılı talimatlar ve ipuçları

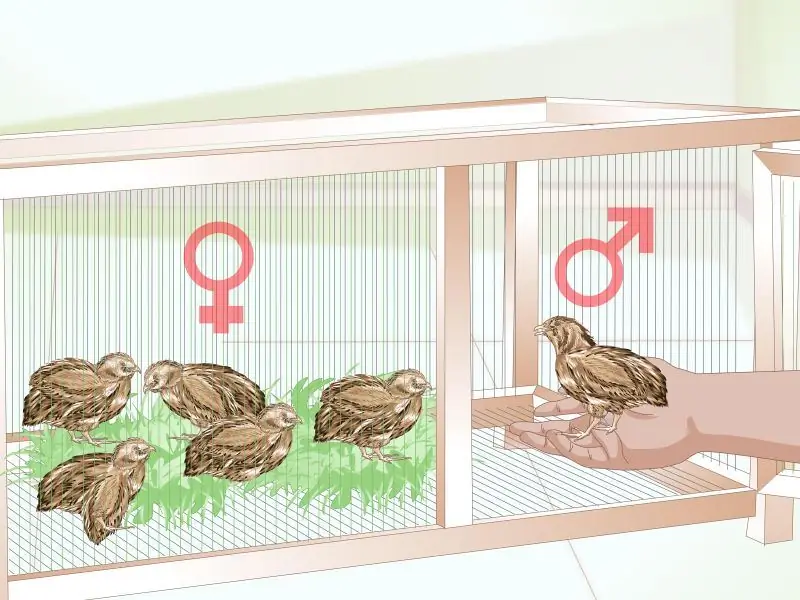

Bıldırcınlar mükemmel bir diyet yumurtası ve lezzetli et kaynağıdır. Küçücük kuş boyutları birçok yetiştiriciyi korkutabilir, ancak deneyimli kümes hayvanı çiftçileri bu kuşların çok iyi bir kazanç sağladığını bilir. Evde bıldırcın yetiştirmeye karar verdiniz, ancak bu küçük kuşlara nasıl düzgün bakacağınızı bilmiyor musunuz? Makalemizde, yeni başlayan çiftçiler için ayrıntılı talimatların yanı sıra bıldırcın yetiştiriciliği ile ilgili birçok faydalı bilgi bulacaksınız

Sıfırdan bir fırın nasıl açılır? Bir fırını sıfırdan açmak için ne gerekir?

Yakın zamana kadar, yalnızca belirli bir alanda önemli bir sermayeye sahip büyük oyuncuların kendi üretimlerini organize edebileceğine inanılıyordu. Bugüne kadar durum kökten değişti, bu da minimum yatırımla kendi işinizi açmanıza izin veriyor