2026 Yazar: Howard Calhoun | [email protected]. Son düzenleme: 2025-06-01 07:15:35

Günümüzün ekonomik koşullarında banka garantisi, finans kurumlarının en popüler hizmetlerinden biri olmaya devam ediyor. Karşı tarafın yükümlülüklerini yerine getirmeyi reddetmesi durumunda oluşabilecek riskleri sigortalamak için bir araç olarak kullanılır. Uygulamada, banka garantilerinin vergi ve muhasebe muhasebesi ile ilgili sık sık zorluklar vardır. Yazıda bilgiyi yansıtmanın nüanslarını ele alacağız.

Genel bilgi

Bir banka garanti sözleşmesi, bir sigorta (kredi) kuruluşu tarafından, sadece bir tüzel kişilikle değil, aynı zamanda bireysel bir girişimci ile de, gerekli herhangi bir tutar için ve hemen hemen her süre için yapılabilir. Sanatın 1. paragrafında belirtildiği gibi. Vergi Kanunu'nun 369'u, yararlanıcıya olan yükümlülüğün müdür tarafından yerine getirilmesini sağlar. Basitçe söylemek gerekirse, bir banka garantisi,alacaklı. Banka, teminat için başvuran şirketin yükümlülüğünü yerine getireceğini garanti eder.

Mali organizasyon, sanat hükümlerine uygun olarak. 368 NC, garantör olarak hareket ederek, müvekkilin (müşteri) talebi üzerine, lehdara (alacaklıya) sözleşmede belirtilen parayı ödemesi için yazılı bir yükümlülük verir.

Sanatın 2. paragrafında belirtildiği gibi. Vergi Kanunu'nun 369'u, müdür garantöre ücret ödemeyi taahhüt eder.

Bazı durumlarda, bir finans kuruluşunun garantisi zorunludur:

- devlet sözleşmeleri için;

- hükümet emirlerini yerine getirirken;

- açık artırmalara, yarışmalara, ihalelere vb. katılmak için.

teminat verilmesi, Sanatın 1. bölümünün 8. paragrafı temelinde bankacılık işlemlerinin sayısına dahil edilmiştir. 5 FZ No. 395-1.

KDV

Alt hükümlerine dayanmaktadır. 3 sayfa 3 sanat. 149 TC, işlemler KDV'ye tabi değildir:

- garanti verilmesi ve iptali;

- Koşullarının onaylanması ve değiştirilmesi;

- garanti ödemesi yapmak;

- belgelerin kaydı ve doğrulanması.

Sonuç olarak, komisyon (ücret) tutarındaki KDV, garantör banka tarafından asıl sorumluya sunulmaz.

Sigorta şirketleri tarafından sağlanan teminatlar konusu farklı şekilde çözülür. Bu durumda, ücret KDV'ye tabidir. Komisyondan garantöre "gelen" vergi, Sanatın 1. paragrafında belirtilen koşulların yerine getirilmesi üzerine müdür tarafından düşülme hakkına sahiptir. 172 NK.

Banka garantisi müdürün muhasebesine nasıl yansır?

İlk finansal işlem, kefil için ödeme tutarının ödenmesidir. Banka garantisi komisyonunu göstermek için muhasebede aşağıdaki girişler yapılır:

- Dt 76 Ct 51 - bir finans kurumuna komisyon ödenmesi.

- Dt 91 Cr 76 - dikkate alınan tutar gider.

Banka garantisinin muhasebeye yansıması, amacına uygun olarak gerçekleştirilir. Çoğu durumda, anaparanın herhangi bir varlığın (örneğin sabit kıymetlerin) edinilmesinden doğan borcunun geri ödenmesini sağlar.

Bu durumda, muhasebede bir banka garantisi muhasebeleştirilirken, müdür, sağlandığı nesnenin satın alınmasını ve aynı zamanda ücretin maliyete dahil edilmesini yansıtan bir giriş hazırlar:

Dt 08 (01, 10, 41, 07 vb.) Ct 76.

Bir nesnenin alınması şu girişe yansıtılır:

Dt 08 (10, 41, vb.) Ct 60 - maliyete eşit miktarda.

Hesap 01, bakiyeye yatırıldığında borçlandırılır. Başlangıç tutarı, nesnenin maliyetini ve komisyon tutarını yansıtır.

Müdürün kendisi lehtarla hesap mutabakatı yapmazsa, banka bunu onun yerine yapar ve masrafların geri ödenmesi için bir talepte bulunur. Bu şartın kabul edildiğini yansıtmak için bir işlem yapılır:

Dt 60 ct 76.

Bankaya olan borcun geri ödenmesi girişe yansıtılır:

Dt 76 Ct 51.

Banka garantisi muhasebeye nasıl yansıtılıryararlanıcı?

Alacaklı, kural olarak, müvekkil ile hukuki ilişkilerde ne yetkili ne de zorunlu katılımcıdır. Gerçek şu ki, aralarında gerçekleştirilebilecek uzlaşmalar ayrı bir sözleşme ile düzenleniyor. Aynı zamanda, alacaklı, bankanın tüm ödemelerin sonuna kadar kendisine karşı bir yükümlülüğü olduğundan, bağımsız bir garanti kapsamında lehtar olarak hareket eder. Bu özellikler, bilanço dışı muhasebenin kısmen uygulanmasını gerekli kılmaktadır. Bilanço dışı hesaplarda banka garantileri nasıl muhasebeleştirilir? Hadi çözelim.

Garanti uygulanıyorsa aşağıdaki girişler yapılır:

- Dt sch. 008 - tutar, anaparanın banka tarafından teminat altına alınan yükümlülüğü tutarına yansıtılır (asıl lehtara sağlanan bağımsız bir garanti alınması üzerine);

- Dt sch. 62 Kt. 90 - müdürün borcunun miktarı gösterilir;

- Dt sch. 90 Kt. 41 - anapara devredilen varlığın bakiyesinden mahsup.

Müşteri, varlığın teslimi için ödeme yapmazsa banka garantisi uygulanır. Muhasebede alınan tutar şu şekilde yansıtılır:

- Dt sch. 76 ct. 62 - lehtar lehine ödeme yükümlülüğü bankaya devredilir;

- Dt sch. 51 ct. 76 - bankadan ödeme alındısı;

- CT bkz. 008 Garanti sona erdi.

Garanti iptali durumunda bilgi nasıl yansıtılır?

Banka garantisininorganizasyon pratikte uygulanmaz, yani yazılır. Bu durumda işlemler hak sahibi tarafından yapılacaktır:

- Dt sch. 62 Kt. 90 - ürünlerin satışından elde edilen gelir (satış fiyatına eşit miktarda);

- Dt sch. 90 Kt. 41 - satılan malların maliyetini yansıtır;

- Dt sch. 008 - garanti almak;

- Dt sch. 51 ct. 62 - anaparadan ödeme makbuzu (ürünlerin satış fiyatı tutarında);

- CT bkz. 008 - müvekkilin sözleşme kapsamındaki yükümlülüklerini yerine getirmesiyle bağlantılı olarak garantinin iptali.

Müvekkil ve lehtar için bir banka garantisi muhasebesi ile her şey az çok açıktır. Kefilin kendisi hangi kayıtları oluşturacak? Aşağıda bununla ilgili daha fazla bilgi var.

Banka işlemleri

Banka garantileri hesaplanırken dikkate alınması gereken bir dizi özellik vardır. Muhasebe özel hesaplar sağlar (2017 tarihli 579-P sayılı Merkez Bankası yönetmeliği ile onaylanmıştır). Aşağıdaki işlemler en tipik olarak kabul edilir:

- Dt sch. 99998 ct. 91315 - bir banka tarafından teminat verilmesi (güvence altına alınan yükümlülük miktarında);

- Dt sch. 47423 ct sc. 70601 - müdürden ücret almak (komisyon miktarında);

- Dt sch. 70606 ct. 47425 - ihtiyaç halinde (güvence altına alınan yükümlülük miktarında) yararlanıcıya ödeme yapmak için yedekler oluşturulmuştur.

Nüanslar

Teminat şeklinde teminat, teminat verme şartı olarak kullanılıyorsa, muhasebede banka teminatı muhasebeleştirilirken, anaparanın ilgili hesabına borç kaydedilir ve pasif hesaba alacak kaydedilir,müşterilerden alınan makbuzlarla ilgili verilerin özetlenmesi (örneğin, 43001).

Yasalar nedeniyle bir garantiyi iptal ederken, bir kayıt oluşturulur:

Dt sch. 91315 ct. 99998.

Aynı zamanda rezervin boyutu azalır:

Dt sch. 47425 ct. 70601.

Müdür lehdara olan borcunu ödemezse, finans kurumu bunu onun yerine yapar. Muhasebede bir banka garantisi bu şekilde görünür. Muhasebe, aşağıdaki kayıtlar oluşturularak gerçekleştirilir:

Dt sch. 60315 Alıcı hesabı ct;

Dt sch. 91315 ct. 99998 - ödemenin geri çekilmesi.

Benzer şekilde, verilen hesap yazışmaları kullanılarak rezerv az altılır. Aynı zamanda, anaparadan gelecek tahsilat miktarındaki olası kayıpları karşılamak için yeni bir rezerv yaratılır:

Dt sch. 70606 ct. 60324.

Ekstra

Yukarıdaki girişlere ek olarak, muhasebede bir banka garantisi muhasebeleştirilirken aşağıdaki girişler oluşturulur:

- Dt 99998 Ct 91312 - bir finans kuruluşunun giderlerinin önceden yatırılmış bir mevduat pahasına tazmin edilmesi.

- Dt 60324 CT 70601 - banka giderlerinin kısmi geri ödenmesi nedeniyle rezerv miktarının azalması.

- Müdürün hesabının Dt'si Kt 60315 - bankanın giderlerinin bakiyesinin müdür tarafından geri ödenmesi.

- Dt 60324 Cr 70601 - rezerv miktarında azalma.

Vergilendirme nüansları

Banka garantisinin vergilendirilmesi ve muhasebeleştirilmesi önemli farklılıklara sahiptir. yukarıda bizBanka teminatı kullanılan işlemlerde KDV alınmadığını daha önce belirtmiştik. Tabii ki, bu kural, yasayla (örneğin OSNO kapsamında) veya anlaşmayla belirlenmişse, yararlanıcı tarafından sağlanan mallar üzerindeki verginin hesaplanması için geçerli değildir.

Yararlanıcı, borcunu ödemek için alınan ödemeyi, varlıkların ödemesinin bir banka garantisi olmadan, yani satıştan elde edilen gelir gibi yapılmasıyla aynı şekilde gelire bağlar.

Müdür, bir bankacılık kuruluşuyla etkileşime girerken ortaya çıkan maliyetleri nereye dahil edeceğini seçebilir. Aynı zamanda, elbette, teminat altına alınan varlığın özelliklerini ve hak sahibi ile özünde kurulan yasal ilişkinin içeriğini dikkate almalıdır. Anapara, maliyetleri diğer veya faaliyet dışı giderlere dahil edebilir.

Lütfen seçilen seçeneğe bakılmaksızın, maliyetlerin garanti süresi boyunca doğrusal olarak muhasebeleştirilmesi gerektiğini unutmayın. İlgili hüküm Maliye Bakanlığı'nın 11.01.2011 tarihli yazısında yer almaktadır.

Maliyetlerin eşit dağılımıyla komisyon için muhasebe

Bu yaklaşımla aşağıdaki işlemler oluşturulur:

- Dt sch. 97 ct. 76 - kefil ücretinin garanti verildikten sonraki dönemlerin maliyetlerine dahil edilmesi;

- Dt sch. 76 ct. 51 - komisyonun bankaya transferi;

- Dt sch. 91.2 Kt c. 97 - ücretin bir kısmının anlaşmayla veya programa göre silinmesi (garanti süresiyle orantılı olarak hesaplanır).

Önemli noktalar

Lütfen kesinti sırasınınbankaya komisyon - eşit kısımlarda veya tek ödemede - muhasebe politikasında sabitlenir. İlgili gereklilik, PBU 1/2008 hükümlerinden kaynaklanmaktadır.

Tek tip bir maliyet dağılımı seçmenin temel kriteri, karşılık gelen maliyetlerle ilişkili gelir dinamikleridir. Gelir birkaç raporlama dönemine dağıtılırsa, giderler muhasebede eşzamanlı olarak gösterilmelidir.

Bir yaklaşım seçerken, varlıkların özelliklerine göre hareket edilmelidir. Malzeme ve hammadde tedariği sırayla gerçekleştirilirse, maliyetlerin eşit dağılımı daha haklı olacaktır.

Sektöre göre muhasebe

Harcamaları kaydetmek için bir yaklaşım seçerken, müdürün faaliyet gösterdiği ekonomik sektöre bağlı olduğuna dikkat edilmelidir. Dolayısıyla, gelecek dönemler için maliyetlerin bir alt türü olarak, inşaat şirketleri tarafından kabul edilebilecek gelecekteki çalışmaların maliyetleridir. Yukarıda açıklanan maliyetlerin eşit dağılımı yöntemini uygularken kayıtlar oluşur:

- Dt sch. 97 ct. 76 - ertelenmiş maliyetlerin bir parçası olarak komisyonun muhasebeleştirilmesi;

- Dt sch. 20 Kt. 97 - sözleşme veya ödeme planı tarafından belirlenen ücretin bir kısmı, inşaat nesnesinin maliyetine yansıtılır.

Banka teminatı komisyonunu giderlere aktarırken, borç girişleri farklı olabilir. Belirli bir ticari işlemin türüne bağlıdır. Örneğin, gönderilerde hesap kullanılacaktır. 23 varlık bir yardımcı ürün üzerine yerleştirilmişseüretim.

Kiralama ilişkileri

Müşteri ilk önce açıkça ve sözleşme kapsamında lehtarın tüm teslimatlarını ödedi, ancak daha sonra bir gün aniden bunu yapmayı bıraktığı (garanti çalışmaya devam ederken) durumu ayrıca ele almalıyız. Ticari gayrimenkul kiralarken bu tür durumlar yaygındır.

Bir nesneyi ücretli kullanım için aktarırken, zamanında yapılan ödemeler Dt c kaydına yansıtılır. 26 Kt. 76 kesinti sıklığına göre (örneğin ayda bir).

Vergi muhasebesinde komisyonun dikkate alınması tavsiye edilir:

- Kira koşullarının ihlal edildiği ana kadar - komisyonu ödemelerle eşzamanlı olarak (örneğin aylık olarak) yazarak.

- Ödemelerin askıya alınmasından (ve sonuç olarak garantinin uygulanmasından) sonra - komisyon bakiyesini gider olarak yazarak.

Muhasebe kaydı kira ile aynıdır ve garanti uygulandıktan hemen sonra komisyon toplu olarak düşülür.

Sonuç

Bütçe kurumlarındaki banka teminatlarının muhasebeleştirilmesi, bilanço dışı hesaplarda yapılır. Bunun nedeni, teminatın müşterinin hesabına gitmemesi, ancak devlet sözleşmesinin tüm yürütme süresi boyunca kredi kurumu ile birlikte olmasıdır.

İşlem aşağıdaki tabloda gösterildiği gibi yansıtılır.

| İşlem | Dengeye göre hesap | Miktar |

| Aldevlet sözleşmesi kapsamındaki yükümlülükleri güvence altına almayı garanti eder | 10 | "+" işaretiyle |

| Garanti iptali | 10 | "-" işaretiyle. |

İptalin temeli, yüklenicinin sözleşme şartlarına uyması, sözleşmeleri ihlal etmesi veya sözleşmenin kanunun öngördüğü şekilde feshedilmesidir.

Lütfen dikkat: Teminat şeklinde güvence altına alırken, Sanat hükümleri çerçevesinde uygulanır. 96 44-FZ, nakit girişlerinin bilanço dışı bir hesaba yansıtılmasına izin verilmez. 10.

Önerilen:

Yansıma kontrolü: kavram, teori, yöntemler ve kapsam

"Düşünümsel kontrol" gibi bir şey ne anlama gelir? Latince'den çevrilen refleksio, "yansıma" veya "geri dönüş" anlamına gelir. Refleks, tarafların her birinin karşı tarafı kendisine faydalı olacak şekilde davranmaya zorlamak için her şeyi yapmaya çalıştığı bir yönetim olarak anlaşılır

Muhasebede birincil dokümantasyon nedir? Doldurma tanımı, türleri, özellikleri ve gereksinimleri

Herhangi bir işletmenin muhasebesi, birincil raporlamayla ilgilenir. Muhasebedeki birincil belgelerin listesi birkaç zorunlu belge içerir. Her biri iş sürecinin aşamalarıyla ilgilidir. Kuruluşun çalışanları "1C: Muhasebe" de birincil belgeleri tutmazsa, şirket somut yaptırımlarla karşı karşıya kalacaktır

Muhasebede kambiyo senetlerinin muhasebeleştirilmesi

Senet, senetle ilgili imzalı bir belgedir. Bu, senet sahibi olanın bir süre sonra senet düzenleyenden borcun miktarını talep etme hakkı anlamına gelir. Ve sonra bir hakkın olduğu zaman ve alacağın miktarı ve hatta yeri önceden kararlaştırılır

Evliliğin iptali: belgeler, muhasebede yansıma. evlilik nedenleri

Bir üretici ne kadar standartları karşılamaya çalışırsa çalışsın, bazı ürünler kusurlu üretilir. Bu tür ürünlere evlilik denir. Görünüş nedenleri çok farklıdır: insan faktörü, ekipman arızası vb. Her durumda kusurlu ürünler tüketiciye teslim edilmemelidir

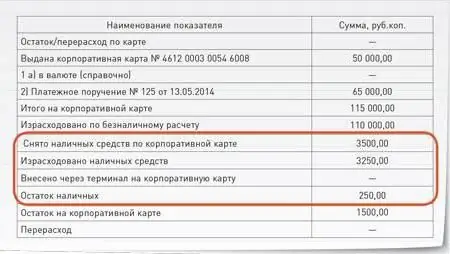

Kurumsal kart raporu: örnek. Kurumsal bir banka kartının muhasebeleştirilmesi

Kurumsal kartların muhasebesi oldukça basittir. Deneyimli muhasebeciler, kural olarak, işlemleri kaydetme konusunda herhangi bir sorun yaşamazlar. Verildiği bir çalışan tarafından kurumsal kart hakkında bir rapor derlerken zorluklar ortaya çıkabilir