2026 Yazar: Howard Calhoun | [email protected]. Son düzenleme: 2025-06-01 07:15:35

Rus mevzuatı, bireysel bir girişimci için ödenen verginin bir kısmını iade etmek için gerçek bir fırsat sağlar. Ancak çoğu zaman iş adamları bu olasılığı ya hiç bilmiyorlar ya da nasıl gerçekleştirilebileceği konusunda yeterli bilgiye sahip değiller.

Bireysel bir girişimci vergi indirimi alabilir mi, Rus yasaları ne tür faydalar sağlar ve kayıt koşulları nelerdir? Bu ve diğer sorular bu makalede tartışılacaktır.

Vergi indirimi kavramı

Bu, vergi matrahını az altan belirli bir miktar paradır. Basitçe söylemek gerekirse, tüm fiziksellerin yasal hakkıdır. tahakkuk eden gelir vergisi miktarını az altmak için Rusya'nın bireyleri ve bireysel girişimcileri. Ancak bunların ihraç edilebilmesi için mevcut hukuk normlarının öngördüğü bazı şartların yerine getirilmesi gerekir. Büyük önembir iş adamının kullandığı bir vergi sistemine sahiptir.

Kesintiyi kullanma hakkı yok

Tüm girişimcilerin bu avantajdan yararlanamayacağını belirtmekte fayda var. Sadece %13 oranında vergi ödeyenler başvuru hakkına sahiptir. Yani, bu grup, basitleştirilmiş vergi sistemini (STS) ve emsal gelir üzerinden tek vergiyi (UTII) kullanan bireysel girişimcileri içermez. Birleşik tarım vergisini (ENSH) kullanan girişimciler, kişisel gelir vergisi indiriminin kullanımını talep edemezler. Patentin kullanımı, bu vergi tercihinin uygulanmasını da hariç tutar.

Dolayısıyla mevzuat, çeşitli basitleştirilmiş vergi sistemlerinde çalışan girişimciler için kesinti kullanımına izin vermemektedir. Bununla birlikte, bireysel bir girişimci faaliyetlerini bir çalışan olarak faaliyetlerle birleştirirse, ikinci durumda kişisel gelir vergisinin vergilendirilebilir tabanını az altma hakkına sahiptir.

Bireysel girişimcinin vergi indirimi, bir birey için geçerli yasaya uygun olarak yapılır. Bu kural, kişi resmi olarak kayıtlıysa ve gelirinden kişisel gelir vergisi ödeniyorsa geçerlidir.

Vergi indirimi türleri

Rusya Federasyonu Vergi Kanunu'nun vergi mevzuatının ana kodlanmış NPA'sı aşağıdaki türleri sağlar:

1. Standart (ayrıcalıklı vatandaş kategorileri tarafından kullanılabilirler) ve çocuklar için kesintiler. Aşağıdakiboyut farklılaşması:

- 500 RUB - SSCB Kahramanının durumu;

- 1400 RUB - evlat edinilen veya doğan birinci ve ikinci çocuk için;

- 3000 RUB - üçüncü çocuk için, Büyük Vatanseverlik Savaşı'nın engelli gazileri ve Çernobil nükleer santralindeki kazanın tasfiye memurları için;

- 6000-12000 ovmak. - çocukları okullarda ve diğer eğitim kurumlarında okuyan ebeveynler ve veliler için.

2. Sosyal. Bu, eğitim (çocuklarınız veya kendi başınıza), bağışlar, sigorta ve emeklilik katkı payları için harcanan parayı iade etmek için bir fırsattır. Ek olarak, sosyal kesinti, kişisel gelir vergisi matrahını tıbbi hizmetlere harcanan fon miktarı kadar az altmanıza olanak tanır.

Yani mükellef bir üniversitede okuyorsa (eğitim şekli ne olursa olsun), söz konusu ayrıcalığı kullanabilir. Aşağıdaki noktalar önemlidir:

- Mükellef adına bir eğitim kurumu ile yapılmış bir anlaşmanın bulunması;

- öğrenim ücretinin ödendiğini doğrulayan bir belgenin varlığı.

Maksimum geri ödeme 120.000 rubledir

Mükellef ayrıca çocuklar için tam zamanlı eğitim ücretini geri alabilir. Bu durumda da aynı koşullar sağlanmalıdır. Ancak çocuğun sadece tam zamanlı eğitimde yetiştirilmesi önemlidir. İade edilecek maksimum miktar 50.000 ruble. öğrenci başına.

Ayrıca, kişisel gelir vergisi ve hem kişinin hem de çocukların, ebeveynlerin veya eşlerin tedavisi için vergilendirilebilir matrahı az altma olanağı sağlar. Belgeler gereklidir - tıbbi kurumlarda, ilaçlarda ve hizmetler için ödeme gerçekleriayrıca sağlık sigortası primleri.

Kesinti tutarı 120.000 ruble'den fazla olamaz.

3. Mülk. Gayrimenkul alımı ve inşaatı da dahil olmak üzere mülkle tamamlanmış işlemler için sağlanmıştır. Bireysel girişimci, bireysel olarak bir daire satın alırken vergi indirimi yapabilir. Ana şey,% 13'ünün vergi şeklinde kesildiği bir gelire sahip olmasıdır. Maksimum geri ödeme tutarı 260 bin rubleyi geçmez. Vergi iadesi alabileceğiniz maksimum gayrimenkul değeri 2 milyon ruble. Bir ipotek için başvururken bu miktar 3 milyon rubleye çıkıyor.

Bir işadamı, gelecekte mesleki faaliyetlerinde kullanmak amacıyla satın alınmışsa, bir daire için vergi iadesi de alabilir. Bu durum Maliye Bakanlığı'nın 03-11-11/21776 sayılı açıklaması ile kanıtlanmıştır.

4. Profesyonel. Yani, ilgili faaliyette yapılan harcamalar için bireysel girişimciler için vergi indirimi. Bu tür bir faydayı kullanmak için harcamaları onaylayan belgeler gereklidir: faturalar, çekler, sözleşmeler vb. Bu tür bir finansal kanıt sağlamak mümkün değilse, bireysel bir girişimci tüm tutarın% 20'si tutarında profesyonel bir kesinti kullanabilir. faaliyetlerden elde edilen gelir.

5. Yatırım. Uzun vadeli projelere yatırım yapan bireysel girişimciler için vergi indirimleri. Almak için aşağıdaki koşulların karşılanması gerekir:

- menkul kıymetlerden elde edilen kâr;

- açma ve para yatırmafonların bireysel bir yatırım hesabı ve bu hesaba yerleştirilen fonlardan gelir elde edilmesi.

Çevrimiçi ödeme satın alırken geri ödeme yapın

Ayrı bir nokta, Rus girişimcilerin 2018-01-01 tarihinden itibaren kullanabilecekleri nispeten yeni bir avantaj türüdür. Yukarıda sunulan türlerden farklı olarak, patentler dahil olmak üzere UTII, STS kullanan bireysel girişimciler için böyle bir vergi indirimi mevcuttur.

Vergiye tabi tabanı az altmak için maksimum sınır 18.000 ruble. (ödeme başına). Bu durumda, aşağıdaki gereksinimler karşılanmalıdır. Ödeme:

- Federal Vergi Servisi'nin resmi siciline dahil edilmelidir;

- kayıt edilmelidir.

Gerekli belgeler

Bireysel girişimciler için standart bir vergi indirimi elde etmeye yönelik belgeler seti, iş adamının hangi vatandaş kategorisine ait olduğuna ve ne tür bir yardım almayı planladığına bağlı olarak değişebilir.

Yani, çocukların eğitimi için yetkili makamlara geri dönmek için şunları sağlamanız gerekir:

- doğum belgesi, evlat edinme;

- evliliğin devlet kaydına ilişkin belge;

- kişinin tam zamanlı öğrenci olduğunu belirten bir eğitim kurumundan alınan sertifika;

- kamu eğitim kurumu ile anlaşma;

- ödemeyi onaylayan finansal belgeler;

- Beyanname 3-kişisel gelir vergisi.

Mülkiyet indirimini kullanmak için bireysel bir girişimcininaşağıdaki belge paketi:

- TIN;

- pasaport;

- beyan 3-kişisel gelir vergisi;

- Birleşik Devletten bir alıntı. bireysel girişimcilerin kaydı;

- 2-kişisel gelir vergisi belgesi;

- vergi mükellefi kayıt belgesi;

- Mülkün mülkiyet devrini onaylayan sözleşme;

- Yapılan masrafları onaylayan belge.

Bireysel bir girişimci için profesyonel bir vergi indirimi almak için, doldurulmuş bir 3-NDFL formunun yanı sıra yapılan harcamaları onaylayan bir rapor gereklidir.

Yatırım getirisi işleme:

- beyan 3-kişisel gelir vergisi;

- 2-NDFL;

- Bir yatırım hesabının açılışını ve hesaba yatırılan fon miktarını onaylayan belge.

Bireysel bir girişimci nasıl vergi indirimi alabilir?

Rusya Federasyonu Vergi Kanunu uyarınca, iade süresi, başvurunun yetkili makamı tarafından alındığı tarihten itibaren bir aydır. Ancak gelir vergisi iadesinin zamanlamasına gelince, bunlar kodda sağlanmamıştır. Uygulamada iade süresi bir ayı aşıyor.

Vergi dairesi başvuru sahibinden eksiksiz bir belge paketi aldıktan sonra denetim başlar. Bunun için kanuna göre üç ay süre verilir. Bu süre zarfında teftiş, bireysel girişimciler için vergi indiriminin mümkün olup olmadığı konusunda bir karar verir.

Olumlu bir karar verildikten sonra para, detayları uygulamada belirtilen hesaba aktarılır.

Nereye gidilir?

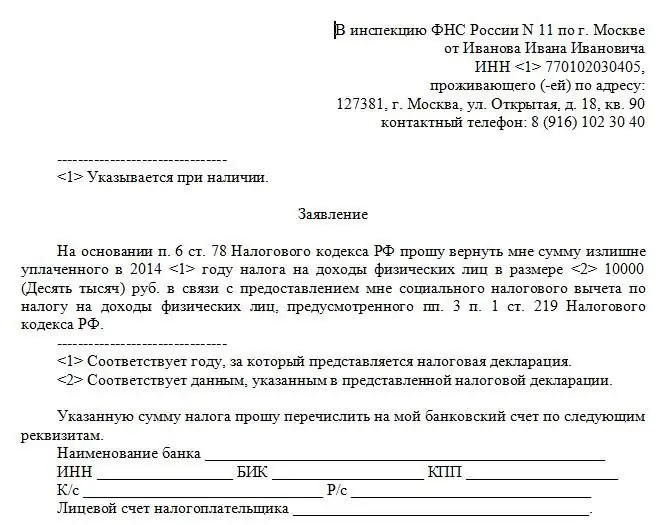

Kişisel gelir vergisi kesintisine başvurmak için bir girişimci, kayıt yerindeki vergi dairesine başvurmalıdır. Orada bir kesinti başvurusu doldurulur ve gerekli tüm belge paketi sağlanır.

Ayrıca şu anda Devlet Hizmetleri ve çok işlevli merkezler aracılığıyla başvuru yapmak mümkündür.

Kişisel gelir vergisi iadesi başvurusu için son tarih

Vergi beyannamenizin ödenmesini beklemek zorunda değilsiniz, çünkü bunu istediğiniz zaman yapabilirsiniz. Ama en önemlisi - mükellefin iade etmeyi düşündüğü verginin ödeme tarihinden itibaren en geç üç yıl.

Sonuç

Böylece, bireysel bir girişimci basitleştirilmiş vergi sistemini, UTII'yi veya bir patenti kullanmıyorsa, oldukça fazla sayıda vergi tercihi elde etmek için gerçek bir fırsatı vardır. Bu, vergi mükellefinin aynı anda birkaç tür vergi ödemesi nedeniyle devletten işletmeye bir tür tazminattır. Rusya Federasyonu Vergi Kanunu, vergi yükünü az altmak için gerçek fırsatlar sunuyor, ancak düşük finansal okuryazarlık seviyesi nedeniyle herkes bu şansı değerlendirmiyor.

Basitleştirilmiş vergi sistemi, UTII veya bir patent kullanırken bireysel girişimciler için vergi indirimi, yalnızca sınırlı durumlarda veya bir kişinin% 13'ünü ödediği başka bir geliri varsa mümkündür.

Önerilen:

3 aylık sigorta: sigorta türleri, seçim, gerekli tutarın hesaplanması, gerekli belgeler, doldurma kuralları, ibraz koşulları, değerlendirme koşulları ve poliçenin düzenlenmesi

Her sürücü, bir araba kullanma süresi boyunca bir OSAGO politikası yayınlamak zorunda olduğunu bilir, ancak çok az insan bunun geçerlilik koşullarını düşünür. Sonuç olarak, bir aylık kullanımdan sonra “uzun süre oynayan” bir kağıt parçasının gereksiz hale geldiği durumlar ortaya çıkar. Örneğin, sürücü araba ile yurt dışına giderse. Böyle bir durumda nasıl olunur? Kısa vadeli sigorta düzenleyin

Sberbank bireysel girişimcilere kredi: koşullar, belgeler, şartlar. Sberbank'ta bireysel girişimciler için kredi

Birçok kişi bireyler için kredi programları hakkında bilgi sahibidir, ancak bankalar bugün girişimcilere ne sunmaya hazır? Daha önce, finansal kurumlar bireysel girişimcilere çok sadık değildi, bir işletmeyi tanıtmak için fon bulmak neredeyse imkansızdı

Mülkiyet indirimi için vergi iadesi için nereye ve nasıl başvurulur

Gayrimenkul (yazlık evler, garajlar, odalar, apartmanlar) veya arazi satın alırken, bir ipotek kredisini geri öderken, gelir vergisi mükellefi olan bir kişi, vergi ödemelerinin emlak kesintisi ve iade kısmını kullanma hakkına sahiptir

Tedavi için vergi indirimi: kimin hakkı var, nasıl alınır, hangi belgeler gerekli, kayıt kuralları

Bu makale size tedavi için nasıl vergi indirimi alacağınızı anlatacak. Bu nedir ve iade vermenin kuralları nelerdir?

Basitleştirilmiş vergi sistemine sahip bireysel girişimciler için yazar kasaya ihtiyacım var mı? Basitleştirilmiş vergi sistemi kapsamında bireysel girişimciler için yazarkasa nası

Makale, yazar kasaların (CCT) katılımı olmadan fon işleme seçeneklerini açıklar