2026 Yazar: Howard Calhoun | calhoun@techconfronts.com. Son düzenleme: 2025-01-24 13:27:06

Gelişmiş bir piyasa ekonomisi sisteminde ve bankacılık sisteminde para ihracı, para çarpanının etkisine tabidir. Bu durumda, ilk emisyona kıyasla para arzında bir artış olduğu durumlar ortaya çıkabilir.

Para sisteminin çarpanı kavramı ilk olarak geçen yüzyılın başında R. Cann tarafından kullanılmış ve daha sonra bu teori J. Keynes tarafından genel istihdam teorisi, faiz üzerine yaptığı çalışmada geliştirilmiştir. ve para.

Çizgi film ilkesi

Çarpma ilkesini açıklamak için, rezerv ve mevduat oranları terimlerini tanıtalım.

Rezerv oranı, rezerv hacimlerinin ticari bankalarda tutulan mevduatların payına oranını gösterir:

rr=Ar/Ge nerede

rr - rezerv oranı.

D - mevduat.

R - rezervler.

Mevduat oranı, nakdin mevduata oranını gösterir:

cr=C/D nerede

cr - mevduat oranı.

C - nakit.

D - mevduat.

Para çarpanıkütle, para arzı bir birim azalır veya artarsa, para miktarının kaç kat artacağını veya azalacağını gösteren bir katsayıdır. Çarpan hem yukarı hem de aşağı değişebilir. Rusya Merkez Bankası para miktarını artırmayı planlıyorsa, para tabanını artıracaktır. Bu süreci kolaylaştırmak için çeşitli mekanizmalar mevcuttur ve aktif olarak çalışmaktadır. Zıt planlarla, para miktarında bir düşüş beklemek mantıklıdır. Para arzı çarpanı, cari rezerv ve mevduat oranlarına bağlıdır. Ne kadar büyüklerse, rezerv hacimleri o kadar büyük olur, ana fon yöneticisi - Rusya Merkez Bankası tarafından kullanılmaz. Nüfusun mevduata yatırmadığı nakit payı ne kadar büyük olursa, çarpanın değeri o kadar düşük olur, bu da ülke ekonomisi için olumlu değildir.

Yatırılan etki

Mevduat oranı, nakitin nakit olmayana oranıdır. Artış ne zaman gerçekleşir? Tam da ülkede nakit para miktarı nakit olmayana göre artacakken.

Para çarpanı:

m=(cr+1)/(cr+rr), burada rr rezerv oranı ve cr mevduat oranıdır.

Son gösterge, hesaplama formülünün hem payında hem de paydasında bulunur. Para çarpanını şu şekilde etkiler. Mevduat oranının değeri bire yaklaşırsa, çarpanın değeri zorunlu faiz oranına daha az bağımlı olacaktır.rezervler. Teorik olarak mevduat faizinin birden fazla olması, yani ülkede gayrinakdi fonlardan daha fazla nakit olması mümkündür.

Hesaplama formülü

Para çarpanı katsayısının matematiksel formülünü iki matematiksel ifadeden aşamalı olarak türetebilirsiniz:

- İki formüle bakalım rr=R / D ve cr=C / D, burada C nakit, D mevduat, R rezerv.

- Yukarıdaki iki formülü alarak eşitlikleri elde ederiz: H=C + R=cr x D + rr x D=(cr + rr) x D ve M=C + D=cr x D + D=(cr + 1) x D.

- Birinci eşitlik diğerine bölünür: M / H=((cr + 1) x D (cr + 1)) / (cr + rr) x D (cr + rr)=(cr + 1) / (cr + rr).

- Eşitlik elde ederiz: M=((cr + 1) / (cr + rr)) x H, dolayısıyla: M=çokmoney x H.

- Para çarpanı eşittir çokmoney=(cr + 1) / (cr + rr). Bu formülde, multcashçarpan, rr rezerv oranı, cr mevduat oranıdır.

Nakit olmadığı varsayılarak oran multbank=1 / rr formülü kullanılarak hesaplanacak ve para bankası çarpanı olarak adlandırılacaktır.

Çarpanın ve paranın kütlesinin bağımlılığı

Çarpan her zaman para arzını düzenlemek için kullanılır. Ana banka, ülkenin ana kredi kurumundaki banka rezervlerinin hacmini değiştirerek oranı ayarlar.

Bazı gelişmiş ülkelerde para arzı çarpanıekonomik sistem, ihraç edilen ilk para miktarının iki katını geçebilir. Rusya Merkez Bankası tarafından çarpanın (k) değerini düzenleme sürecinde, para tabanı terimi ortaya çıkar. Kuruluşu, likit bir ödeme aracı olarak nakit (M0) kavramına ve kurumsal bankaların ülkenin ana kredi kuruluşundaki zorunlu mevduatına dayanmaktadır.

Parasal taban şunun toplamına eşittir:

- Nakit.

- Ülke Merkez Bankası'ndaki zorunlu karşılıklarda ve ticari kredi yapılarının hesaplarında bulunan para.

Parasal taban, Rusya Merkez Bankası'nın ne kadar para kullanabileceğini gösterir. Şu formülle hesaplanır:

Para arzı (M2)=Para tabanıPara çarpanı.

Ticari bankaların Merkez Bankası'ndaki fonlarının zorunlu karşılık oranı ne kadar yüksekse, çarpan katsayısı o kadar düşük olur. Para çarpanı formülü, zorunlu karşılık oranına bağımlılığını gösterir. Çarpan artarsa nakite göre nakit olmayan para miktarında bir artış olur, çünkü çarpandaki değişim her zaman nakit paradaki artışa ve muhabir hesap bakiyesine bağlıdır.

Banka karikatürü

Para, komuta ve piyasa ekonomisine sahip ülkelerde farklı şekilde verilir. İlk modda, yukarıdan gelen direktiflere göre para verilir. Piyasa ekonomisinde iki sistemden oluşan bir bankacılık sistemi vardır.seviyeler - ülkenin ana bankası ve ticari bankaları şeklinde. Burada ihraç mekanizması, bankacılık sistemindeki para çarpanının etkisine dayanmaktadır.

Bankacılık çarpma işlemleri yalnızca çok seviyeli bir sistem çerçevesinde çalışır:

- Rusya Bankası bu sistemi yönetiyor.

- Ticari bankalar, bireysel banka başkanlarının hedeflerinden bağımsız olarak otomatik olarak çalışmasını sağlar.

Rusya Merkez Bankası'nın ana görevleri:

- Ülkenin para birimini istikrarlı bir şekilde güvence altına alın.

- Bir kredi ve para politikası oluşturun.

- Banka kontrolünü teşvik edin.

Merkez Bankası'nın temel işlevleri:

- Ulusal para birimini yayınlayın.

- Bütün bankalara borç veren.

- Tüm ödemeler için ana kasiyer olun.

- Tüm kredi kurumları üzerinde kontrol sağlayın.

Ülkenin ana kredi kurumunun politikası para sistemi alanında bir dizi önlemdir. Politikanın temel amacı, üretim düzeyinde sürdürülebilir büyüme, fiyat istikrarı, nüfus için yüksek refah düzeyi ve ülkenin dış pazardaki faaliyetlerinin dengelenmesi için koşullar yaratmaktır.

Ülkenin ana alacaklısının politikasının bir parçası olarak, parasal alanı düzenleme yöntemleri kullanılır: doğrudan ve dolaylı. Doğrudan yöntemler, Rusya Merkez Bankası'nın çeşitli emirleri şeklinde idaridir. Bu yöntemler hızlı ve etkilidir. Rusya Merkez Bankası'nın fiyat veyaözellikle mali kriz bağlamında, yerleştirilen ve çıkarılan fonların maksimum miktarı kendini tamamen haklı çıkarır. Ancak, işlerini olumsuz etkilemesi durumunda doğrudan etkileme yöntemleri, yurt dışından finansman ihracına neden olabilir.

Parasal alanın dolaylı düzenleme yöntemleri, bir piyasa ekonomisinin mekanizmaları aracılığıyla ticari kuruluşların davranışları üzerinde bir etkiye sahiptir. Rusya Merkez Bankası'nın dolaylı yönetim yöntemlerini kullanmanın etkisi, ülkemiz ekonomisinin gelişme aşaması ile yakından ilgilidir. Geçiş dönemlerinde, birinci enstrümanların kademeli olarak ikinci tarafından yakalanmasıyla hem doğrudan hem de dolaylı enstrümanlar kullanılır.

Temel yöntemler sayısal avantaj açısından dolaylıdır. Para piyasasını bir bütün olarak etkilerler. Birleşik yöntemler, belirli kredi türlerini yönetir ve yukarıdan komuta ve kontroldür. Örneğin, tüketici ihtiyaçları için bankalar tarafından verilen kredilerin boyutuna doğrudan bir sınırlama getirilerek, borçlu başına maksimum kredi limitleri sınırlandırılmıştır.

Ekonomide iki tür devlet para politikası vardır: pahalı para ve ucuz para. Şu veya bu politika, ana düzenleyiciler tarafından kullanılan ana araçların birleştirilmesiyle oluşturulur.

Ucuz para politikası, ekonomik kalkınmadaki durgunluk ve yüksek işsizlik durumu için tipiktir. Amacı, para arzını artırmak için kredileri daha ucuz ve daha kolay kullanılabilir hale getirmektir. Bu, toplam maliyetlerde ve üretime yapılan yatırımda bir artış gerektirir. Aşağıdaki önlemler geçerlidir:

- Ana düzenleyiciden daha fazla borçlanmayı ve ticari kurumlardan kendi rezervlerini genişletmeyi teşvik etmek için daha düşük faiz oranları.

- Banka rezervlerindeki bir artışla ödenen değerli menkul kıymetlerin ana düzenleyici tarafından satın alınması.

- Ana düzenleyici tarafından rezerv oranının düşürülmesi, gerekli rezervlerin gerekli oranlara getirilmesi.

Değerli para teorisi, toplam harcamaları az altmak ve enflasyonist oranları düşürmek için para arzını az altmayı amaçlar. Aşağıdaki etkinlikleri içerir:

- İskonto oranını yükseltmek, ana düzenleyiciden ticari banka borçlanmasını sınırlamak.

- Devlet tarafından ihraç edilen menkul kıymetlerin merkezi bir alacaklı tarafından satışı;

- Fazla rezervleri az altmak için zorunlu karşılık oranını artırın;

- Para arzı çarpanında azalma.

Bir kredi kurumu fonları çoğ altamaz, çünkü fonlar birbirine bağlı kredi kurumları sistemi tarafından artırılır veya az altılır. Zorunlu karşılık oranının düşmesi durumunda para çarpanı tetiklenir, bankaların serbest rezervi artar, bu da kaçınılmaz olarak borçlanma hacminin artmasına ve ülke kredi kuruluşlarının sektöründe çarpma mekanizmasının devreye girmesine neden olur..

Ticari kredi kuruluşlarının işletme süreçlerindeki tüm aktif yatırımları arasında, yalnızca ödünç alınan yatırımlar yeni fon yerleştirme nesneleri yaratır, yani bankacılık kurumlarının ihraç işlevini yerine getirmesine izin verir.sektörler. Varlıklarında kredilerin payı ne kadar büyük olursa, para ihracı faaliyetinin hacmi de o kadar büyük olur.

Banka çarpanı, ticari bankaların para yerleştirme ve çekme işlemleri üzerinde oluştuğundan, ekonomi ve finans literatüründe genellikle parasal çarpan olarak adlandırılır. Bu, finans sektöründe tutulan rezervlerdeki azalmayı veya artışı tanımlayan bir orandır. Yeni nakit mevduatların ortaya çıkması sonucu oluşur. Bir kredi kuruluşuna dışarıdan gelen serbest rezervlerden bankacılık kurumlarının müşterilerine kredi verildiği anda doğarlar.

Bir ticari bankayı verilen krediler şeklinde bırakan ödünç alınan kaynaklar, başka bir bankacılık kurumunun mülkü haline gelir ve bu da bu gayri nakdi fonları müşterilerine verir. Bir banka tarafından çıkarılan bir para birimi, bilançosunda başka bir banka için kredi rezervleri oluşturur.

Kredi çarpanı

Banka çarpanı, paranın artması veya azalması sürecini konu açısından anlatır. Parayı kim topluyor sorusuna cevap veriyor.

Kredi çarpanı, artışı kimin sağladığı sorusunu yanıtlar. Fon hacmini genişletme süreci, herhangi bir faaliyete borç verirken gerçekleştirilebilir. Borç verme sürecindeki çarpan, bir grup ticari bankanın yaptığı borçlanma miktarını artırma sürecinin, kredi verme sürecine neden olan oranıdır.kredi hacmindeki değişiklik, yedekte tutulan varlıkları artırma sürecine. Diğer bir deyişle, kredi sektöründeki çarpan, ticari bankaların mevduat yükümlülüklerindeki kredi genişlemesinin neden olduğu değişimin rezervde tutulan varlıklardaki ilk artışa oranını göstermektedir.

Para yatırma çarpanı

Fon çekme sürecindeki bu katsayı, artma amacını, yani mevduatın yerleştirildiği kredi kuruluşlarının takas hesaplarındaki fonların çarpma işleminde artmasını yansıtır. Çarpan mekanizmasını işleten ülkenin ana bankası, kredi yapılarının emisyon planlarını genişletiyor veya az altıyor.

Finans sektöründe çarpan, toplam talepteki artışın bir para birimi başına toplam çıktıdaki değişim katsayısıdır. Para arzının çarpımı, parasal tabanda bir para birimi banka parası ile bir artışla ekonomik faaliyetlere katılanlar tarafından ödeme araçları ihraç etme süreci olarak anlaşılmaktadır.

Çarpan, para dolaşım sistemindeki yerleşimlerinin artması veya azalması sonucunda para arzının ne kadar artacağını veya azalacağını gösteren bir katsayıdır. Para arzının para tabanına oranı para çarpanını gösterir.

Parasal taban, basit anlamda nakit parayı ve Rusya Merkez Bankası'nda ülkenin para biriminde toplanan fonlar için bankaların gerekli rezervlerini içerir.

Daha geniş anlamda, parasal taban şunları içerir:

- Nakit para.

- Gerekli yedekler.

- Banka fonları Rusya Merkez Bankası'ndaki muhabir hesaplarında.

- Kredi kuruluşlarının Rusya Merkez Bankası'nın değerli menkul kıymetlerini ve tahvillerini geri alma yükümlülükleri.

- Rusya Merkez Bankası'na yatırılan döviz cinsinden işlemler için rezerv oluşturma araçları.

Para sisteminin çarpan katsayısı şu şekilde temsil edilebilir:

- Nakit paranın bankacılık sistemindeki toplam mevduat hacmine oranı.

- Ülkemizin ana kredi kuruluşunda banka fonlarının yerleşik standardına göre rezerv oranları.

- Banka rezervlerinin bankacılık sistemindeki toplam mevduat hacmine oranı.

Rezervasyon oranları

Ticari bir bankanın rezerv yaratma yeteneği, belirli bir oran mekanizmasının işleyişi ile rezerv yaratma işlevi ile sınırlıdır. Hacimleri, kuralları Merkez Bankası'nın idari belgeleri tarafından belirlenen rezerv normu ile belirlenir. Rusya Merkez Bankası, rezerv tahsislerini banka mevduatlarının yüzdesi olarak hesaplar. Rezerv tahsisleri, ülkenin bankacılık sisteminin zorlu mali dönemlerde likidite sağlamasına ve dış dolaşımdaki para kütlesini düzenlemesine yardımcı olur:

M=1/Rn, M para arzı olduğunda, Рн zorunlu karşılık oranıdır.

Belirli bir rezerv oranında bir birim serbest rezervin oluşturabileceği para arzını hesaplamak için, para çarpanını hesaplayın:

MM=(M0 + D)/(M0 + P), nerede

MM - belirli bir zaman diliminde çarpan.

M0 - ticari bankalarda para dolaşımı dışında para arzı.

D - kredi kurumlarının hesaplarında tutulan mevduat miktarı.

P - muhabir hesaplarında ve ticari bankaların kasalarında tutulan rezervler.

Çarpan, enflasyonist veya deflasyonist süreçlere neden olabilir. Para dolaşım piyasasında istikrarlı, istikrarlı bir finansal denge, belirli bir süre içinde artan veya azalan para çarpanını değiştirebilir.

Animasyon üzerindeki etki faktörleri

Parasal çarpanın boyutu doğrudan aşağıdaki faktörlere bağlıdır:

- Ticari kredi kuruluşları tarafından yatırılan standartlaştırılmış rezervlere ilişkin düzenlemeler.

- Ülke sakinleri ve işletme sahipleri arasında kredi talebindeki azalma veya artış ve aynı zamanda borçlanma yüzdesinde bir artış, kural olarak, kredi sağlamada bir azalmaya, kredilerde azalmaya neden olur. yerleştirme için kabul edilen fon hacmi.

- Bankalardan ödünç alınan fonların bireyler tarafından nakit işlemler için kullanılması, çarpma işleminin askıya alınmasına neden olur ve gerçek değerini düşürür.

- Banka çarpanında bir artış için koşullar yaratan, özel ve kurumsal müşterilerin hesaplarına nakit girişlerinde veya bankalar arasındaki işlemler piyasasında varlık satışlarında artış.

Sonuçlar

Modern finans dünyası, nakit ödeme araçları toplam para arzının küçük bir bölümünü işgal edecek şekilde düzenlenmiştir. Büyük ölçüde, ekonomik kalkınmanın bu aşamasında vatandaşlar nakitsiz ödemeler kullanıyor. Para hacminin büyük bir kısmı, kredi kuruluşlarının faaliyet faaliyetleri (mevduat yerleştirme, kredi verme ve borçlanma) nedeniyle ticari bankalar tarafından oluşturulmaktadır. Sıradan bir meslekten olmayan kişinin ekonomideki parayı artırma veya az altma mekanizmasını hemen anlaması kolay değil.

Yukarıdaki makalede anlatılan ana noktaları özetleyelim ve hatırlayalım:

- Para arzının seviyesini değiştirmek için, yerleşik normun rezerv oranı ve ticari bankaların Banka nezdindeki muhabir hesabına aktarması gereken toplanan fonların faizi şeklinde bir mekanizma kullanılır. Rusya.

- Para arzı, hacim olarak ilk ihraç edilen nakit miktarından veya parasal tabandan daha büyüktür. Para arzının para tabanına oranı para çarpanının değerini gösterir.

- Banka çarpanının mekanizması, ticari bankalara kredi verilmesi, onlardan değerli menkul kıymetler veya döviz satın alınması durumunda kendini gösterir. Çarpma mekanizması devreye girdiğinde, bankacılık sektöründe aktif faaliyetlere yatırım yapan ticari kredi kuruluşlarının kaynakları azalmakta ve bu kuruluşların aktif işlemler için kullanılan serbest rezervleri artmaktadır.

- Rusya Merkez Bankası, rezerv kesinti oranını düşürdüğünde ve kredi kuruluşlarının serbest rezervini artırdığında çarpma mekanizmasını açabilir. Bu durum ekonominin reel sektöründe sağlanan kredilerin artmasına ve banka çarpanının dahil edilmesine yol açmaktadır.

- Ana düzenleyici olarak hareket eden ülkenin ana bankası, banka parasının hacmini genişleterek veya dar altarak para sistemini yönetme görevini yerine getirir. Para çarpanı, mevduat olarak paranın art arda artması veya azalması sürecini gösterir. ticari bankalarda. Bu, ticari finans kuruluşları mevcut sistem içinde fon çekmek ve yerleştirmek için operasyonlar yürüttüğünde, bankaların rezervlerini artırma veya az altma sürecinde gerçekleşir.

- Çarpıcı, para arzında hem artış hem de azalma olabilir. Finans sektörünün analistleri, paranın tekrar tekrar çarpıldığı anlara en çok dikkat ediyor, çünkü ülkemizin para sisteminin güvenilirliği ve istikrarı ile düşen veya yükselen enflasyon oranı buna bağlı.

Önerilen:

Keynes'in teorisindeki çarpanı

Niceliksel genişleme, ekonomide nispeten yeni bir kavramdır. Özü, belirli bir ülkedeki ekonomik süreçleri canlandırmak için hükümet harcamalarında önemli bir artıştır. Fikrin yazarı, geçen yüzyılın başında bu fikri formüle eden Amerikalı bir ekonomist - J. Keynes idi

Yetkili sermaye ve sermaye: hesaplamanın tanımı, özellikleri ve özellikleri

Başlangıçta herhangi bir ekonomik şirketin varlığı, kurucularının katkıları pahasına gerçekleştirilir. JSC'lerde ve LLC'lerde, bu katkılar yetkili sermayeyi oluşturur. Sermaye, ortaklıkların kayıtlı sermayesidir. Nasıl oluşturulduğu, kaydedildiği ve dikkate alındığı hakkında daha fazla bilgi edinin, okumaya devam edin

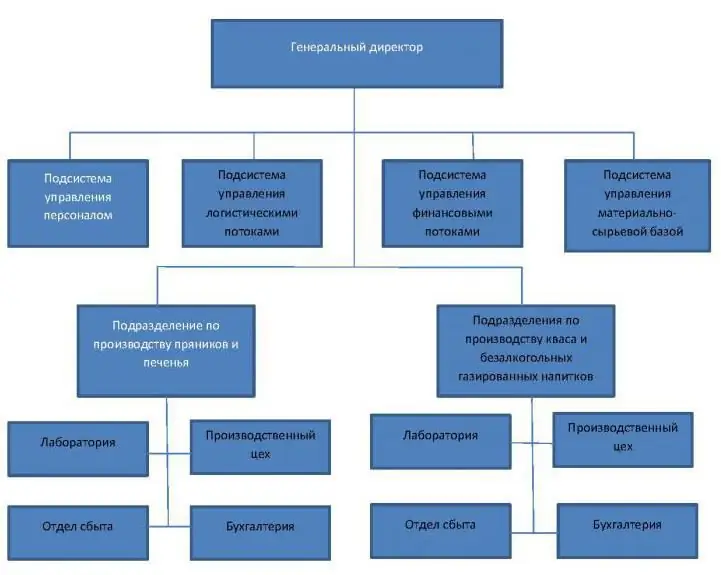

Bir organizasyonun organizasyon yapısı Tanımı, tanımı, özellikleri, avantajları ve dezavantajları

Makale, bir işletmenin organizasyon yapısı kavramını ortaya koymaktadır: modern işletmelerde ne olduğu, nasıl ve hangi biçimlerde kullanıldığı. Ekli diyagramlar, farklı organizasyon yapılarının kullanımını görsel olarak göstermeye yardımcı olacaktır

Yatırım: yatırım çarpanı. Yatırım çarpan etkisi

Yatırım çarpanı, yatırımla birlikte brüt üründeki değişimi gösteren bir katsayıdır. Etkisi, belirli bir örnek dikkate alınarak görülebilir

Sarımsak sebze midir, değil midir? Kültürün tanımı, özellikleri ve tanımı

Birçok gıda ürünü, insan vücuduna faydalı birçok özelliğe sahip, en değerli ilaçlar olarak uzun zamandır kullanılmaktadır. Sarımsak, doğanın bu tür armağanlarına aittir. Antik Yunan şifacı Hipokrat, onu çeşitli hastalıklar için bir tedavi olarak reçete etti