2026 Yazar: Howard Calhoun | [email protected]. Son düzenleme: 2025-01-24 13:26:56

Kişisel gelir vergisi olarak kıs altılan kişisel gelir vergisi, yalnızca muhasebecilere aşina değildir. Gelir elde eden herkes bunu ödemek zorundadır. Gelir vergisi (önceden böyle deniyordu ve şimdi bile adı sık sık duyuluyor) hem Rus vatandaşlarının hem de ülkede geçici olarak çalışan kişilerin gelirlerinden bütçeye ödeniyor.

Rusya Federasyonu vergi kanununun gereklerine uygun olarak, kişisel gelir vergisini hem bağımsız olarak, hem de vergi döneminin sonunda bir gelir beyanı sunarak ve bir vergi acentesinin hizmetlerini kullanarak ödeyebilirsiniz, yani işveren maaşı öder. İkincisi daha yaygındır. Bu uygundur: vergi mükellefinin kişisel gelir vergisinin nasıl hesaplanacağını bilmesine gerek yoktur, deneyimli bir muhasebeci veya bir işveren şahsen bunu, vergiyi ödedikten ve vergi servisine gerekli bilgileri sağlayarak onun için yapacaktır. Vergi miktarı maaştan kesilir ve çalışan maaşını alır.gelir eksi kişisel gelir vergisi.

Buna rağmen, ücretlerin doğru hesaplanmasını ve ödenmesini kontrol etmek için kişisel gelir vergisinin nasıl hesaplanacağına dair bilgi yine de faydalı olacaktır. Hiç de zor değil. Önce bazı kavramları anlaman gerekiyor.

Kişisel gelir vergisi için vergi matrahı, belirtilen verginin ödenmesi gereken gelirdir. Kanuna göre, hem ruble hem de döviz olarak hem nakdi hem de ayni olarak alınan tüm gelirleri içerir. İstisna, hastalık parası hariç çeşitli yardımlardır: emekli maaşları, nafaka, öğrenci bursları, bağış ödemeleri, işverenden ucuz (4.000 ruble değerinde) hediyeler.

Vergi dönemi - verginin ödenmesi gereken gelir dönemi. Kişisel gelir vergisi ile ilgili olarak - bu bir takvim yılıdır. Aylık maaştan düşülmekle birlikte yıl sonunda hesaplanmasının ve ödemesinin doğruluğu kontrol edilir. Ancak kişisel gelir vergisi, gelir alınır alınmaz ödenmelidir.

Vergi kesintileri, vergi hesaplanırken vergi matrahının düşürüldüğü sabit, yasal tutarlardır. Yani, kişisel gelir vergisini hesaplamadan önce, kesintilerin yapılması gereken tüm parametreleri hesaba katmak, ardından toplam tutarlarını gelir tutarından çıkarmak ve ancak o zaman vergiyi hesaplamak gerekir. Birkaç tür kesinti vardır.

En yaygın kullanılan: çocuklar için kişisel gelir vergisi kesintileri, sözde standart kesintiler. 18 veya 24 yaşından küçük çocukları olan tüm mükelleflerin gelirlerine uygulanır -herhangi bir eğitim kurumunda sabit olarak okumak şartıyla. Bu tür kesintiler, vergi mükellefinin uygun bir başvuruda bulunması ve destekleyici belgeler (doğum belgelerinin kopyaları, eğitim kurumlarından alınan sertifikalar) sunmasına bağlı olarak sağlanır. Standart vergi indirimi miktarı, birinci ve ikinci çocuklar için ayda 1.400 ruble, üçüncü ve sonrakiler için 3.000 ve ayrıca engelli çocuklar için. Bu kesinti, yıl boyunca gelir miktarı 280.000 rubleyi geçene kadar sağlanır.

Diğer kesintiler, sosyal ve mülk, çoğu zaman vergi mükellefi vergi dairesinde bağımsız olarak alır ve takvim yılının sonunda bunları alma hakkını teyit eden belgeler sağlar.

Kişisel gelir vergisi nasıl hesaplanır?

Verginin kendisi, Rusya Federasyonu vergi kanunu tarafından onaylanan oranda hesaplanır: vergi matrahının yüzde 9, 13, 15, 30 veya 35'i eksi vergi indirimleri. En yaygın oran %13'tür, geri kalanı temettü veya Rusya Federasyonu'nda yerleşik olmayanların gelirleri ile ücretler ve hizmetler için ödeme olmayan kazançlar, ödüller ve diğer gelirlerle ilgilidir.

Önerilen:

Maaştan ne kadar kişisel gelir vergisi hesaplanır: hesaplama prosedürü, tahakkuk koşulları

İşyerinde görevlerini yerine getiren her uzman, karşılığında finansal ödüller almayı bekler. Başka bir deyişle, ücretler. Rusya Federasyonu mevzuatı açısından, bu, hatasız vergilendirilmesi gereken kârdır. Hem tüzel kişiler hem de bireyler tarafından ödenir. Çalışanlardan bahsettiğimiz için, onlar için mevzuat, kişisel gelir vergisinin zorunlu olarak ödenmesini sağlar

Kişisel gelir vergisi yüzdesi ne kadar? Kişisel gelir vergisi

Bugün 2016'da kişisel gelir vergisinin ne kadar olduğunu öğreneceğiz. Ek olarak, nasıl doğru bir şekilde hesaplanacağını öğreneceğiz. Ve elbette, sadece devlet hazinesine yapılan bu katkıyla ilgili olabilecek her şeyi inceleyeceğiz

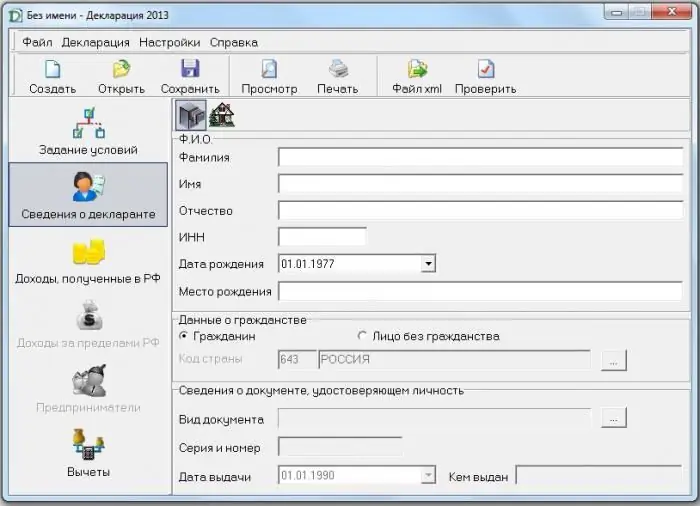

Beyanname 3-kişisel gelir vergisi: nasıl doğru doldurulur

Hayatlarımızda zaman zaman 3-NDFL beyanına ihtiyaç duyduğumuz anlar gelir. Tüm vergi mükellefleri nasıl doldurulacağını bilmiyor. Evet ve bir şeyleri mahvetme korkusu bu işi yapmaktan caydırır. Ancak, her şey o kadar korkutucu değil. Ana şey, doldururken dikkatli olmak ve gergin olmamaktır. Ve bu yazı çerçevesinde 3 kişilik gelir vergisi beyannamesine ne zaman ihtiyaç duyulduğunu, nasıl doldurulacağını ve bu işlemin nasıl basitleştirileceğini detaylı olarak anlatmaya çalışacağız

Araba vergisi ne zaman gelir? araba vergisi nasıl hesaplanır

Ülkenin çoğu vatandaşının ya kendi ulaşım aracı var ya da onu satın almayı düşünüyor. Ancak, yalnızca istasyonda satın alındığında veya düzenli olarak yakıt ikmali yapıldığında değil, bir araba için ayrılmanız gerekecek. Vergiler için de önemli bir miktar ödemek gerekiyor. Vergi kanununa göre hiçbir vergiye tabi değillerdir

Gelir vergisi nasıl hesaplanır: bir örnek. Gelir vergisi nasıl doğru hesaplanır?

Bütün yetişkin vatandaşlar belirli vergiler öder. Sadece bazıları az altılabilir ve tam olarak kendi başlarına hesaplanabilir. En yaygın vergi gelir vergisidir. Gelir vergisi de denir. Devlet hazinesine yapılan bu katkının özellikleri nelerdir?