2026 Yazar: Howard Calhoun | [email protected]. Son düzenleme: 2025-01-24 13:27:10

Bugün bir muhasebecinin kullanabileceği birkaç araç var. Bununla birlikte, pratikte, yazılımın işleyişinde, bir insan faktöründe, NDT gerekliliklerinin ihlal edilmesine yol açan çeşitli öngörülemeyen durumlar vardır. Buna göre, kanunun gereklerine uyulmaması, faillere yaptırım uygulanması anlamına gelir. Bunlardan biri beyannamenin geç teslimi için para cezasıdır.

Düzenleyici çerçeve

Sanatın ilk paragrafında. Vergi Kanunu'nun 119'u, beyannamenin geç sunulması için bir para cezası belirler. Bu ihlal en yaygın olarak kabul edilir. Yaptırım olarak konu, raporlamada belirlenen ödenmeyen tutarın %5'i oranında para cezası ile cezalandırılır. Beyannameyi geç teslim etmenin cezası, her eksiksizveya sunulması için belirlenen tarihten itibaren bir aydan az. Geri kazanım, belirtilen miktarın% 30'undan fazla olamaz, ancak 1 bin ruble'den az olamaz. Ayrıca İdari Suçlar Kanunu kapsamında sorumluluk öngörülmüştür. Özellikle, Sanat altında. 15.5 Beyannameyi geç teslim eden görevlilere para cezası verilir. Büyüklüğü 300-500 ruble.

İstisnalar

Süreyi ihlal eden konuya her durumda yaptırım uygulanamayacağı söylenmelidir. Dolayısıyla, 57 Sayılı Yargıtay Genel Kurulu Kararında yer alan açıklamaları dikkate alan denetim mercii (FTS) kendi açıklamalarını yaptı. Özellikle, raporlama dönemi için belge teslimi için son tarihler ihlal edilirse, Sanat'ı kullanın. 119 NK yanlış olacaktır. Bu nedenle, örneğin, birinci, ikinci, üçüncü çeyrekler için gelir vergisi beyannamelerinin geç sunulması için bir ceza uygulamak mümkün değildir. 1'den 11'e kadar bireysel aylar için de ücret alınmaz. Ayrıca, peşin ödemelerde emlak vergisi beyannamesinin geç verilmesi cezası uygulanamaz.

Açıklamalar

SA-4-7/16692 sayılı Federal Vergi Dairesi Mektubu, yaptırım uygulanmaması için bir temel teşkil eder. Özellikle, Art. Vergi Kanunu'nun 58'i (madde 3), Kanun'un avans ödemelerinin ödenmesini belirleyebilmesini sağlar. Bunları mahsup etme yükümlülüğü, vergi tutarının geri ödenmesiyle aynı şekilde yerine getirilmiş sayılır. Avans kesintisi için son tarihlere uyulmaması, vergi kanununun ihlalinden sorumlu tutulması için bir dayanak olarak kabul edilemez. Sanat. 119 varsa geçerlidirvergi beyannamelerinin geç verilmesi. Bu nedenle ceza, dönemin tek tek bölümleri için değil, tüm dönem için bildirimde bulunmama için belirlenir. FTS, Art. 119, bu belgelerin Vergi Kanunu'nun bölümlerinde nasıl adlandırıldığına bakılmaksızın, avans ödemeleri için son ödeme tarihini kaçırmakla sonuçlanan fiilleri kapsamaz.

St. 126 NK

Kanunda ve diğer yasal düzenlemelerde oluşturulan belgelerin veya diğer bilgilerin geç sunulması için, kanunun Sanatta öngörülen ihlal belirtileri içermemesi durumunda bir ceza belirler. Vergi Kanunu'nun 129.4 ve 119'u. Ceza miktarı 200 ruble. Gönderilmemiş her belgeden. 2-NDFL form sertifikalarının teslimi için son tarih kaçırılırsa, Art. 126. Yani, her kağıt için ayrıca 200 ruble ödemeniz gerekecek.

Önemli an

F'de beyanın zamansız sunulması durumunda. 3-NDFL, ödeyen bir birey olduğunda, Sanat uyarınca para cezasına çarptırılabilir. 119 NK. Aynı zamanda, acentenin bütçeye zorunlu ödemeyi durdurmayı unuttuğu küçük bir miktar bile kurtarma nedeni olabilir. Bu durumda, ödeyenin kendisinin bunu bilip bilmediği kesinlikle önemsiz olacaktır. Vergi temsilcisi, stopajın imkansızlığını bireye ve müfettişliğe bildirmelidir. Ama herkes yapmıyor. Sanatın 1. paragrafının 4. bendine göre. Vergi Kanunu'nun 228'i, kişisel gelir vergisi kesilmeyen diğer gelirleri alan vatandaşlar, bu makbuzların tutarlarına göre hesaplamalı ve ödemelidir. ödeyen olduğu gerçeğiböyle bir görevi olduğundan haberi bile olmaması onu sorumluluktan kurtarmaz.

Maliye Bakanlığı'ndan Mektup

Gelirinden bazı kesintiler yapmak zorunda olduğunu bile bilmeyen mükellefin para cezasına çarptırılabileceği Maliye Bakanlığı'nın açıklamasıyla kanıtlanmıştır. Özellikle, Maliye Bakanlığı bunu Sanat altında yazıyor. Vergi Kanunu'nun 226'sı (madde 4) uyarınca, vergi acentesi hesaplanan vergi tutarını doğrudan ödeyenlerin gelirlerinden fiilen ödendiği zaman kesmekle yükümlüdür. Aynı maddenin 5. fıkrası, bunun mümkün olmaması halinde, öznenin, bu koşulların meydana geldiği sürenin sona erdiği tarihten itibaren en geç bir ay içinde, bireye kendisini yazılı olarak bildirmekle yükümlü olduğunu belirtir. gelirinden kesinti yapılan) ve kontrol kuruluşuna (FTS). Aynı zamanda, kişisel gelir vergisi hesaplama ve ödeme ile beyanname verme yükümlülüğü de mükellefe aittir.

Cezadan muafiyet

Geliri alan kişiyi sorumlu tutmak için Federal Vergi Dairesi, ihlalin gerçekleştiğini kanıtlamalıdır. Denetim makamı, hangi eylemlerin/ihmallerin gerekliliklere uyulmamasıyla sonuçlandığını bulmalıdır. Sanatta. Vergi Kanunu'nun 109'u, konu bir ihlal yapmaktan suçlu değilse, sorumlu tutulamayacağını belirtir. Sanatta. Vergi Kanunu'nun 111'i, Art. 109. Bu demektir ki, ödeyici stopaj yapmanın imkansızlığı konusunda acente tarafından bilgilendirilmediyse, o zaman şu anlama gelir:cezaya suçluluğuna göre karar verilir.

İstisnai durumlar

Ödeyen, aşağıdakilerden dolayı yasa hükümlerini ihlal edebilir:

- Önemli durumlar, doğal afetler ve diğer acil durumlar.

- Öznenin hastalık nedeniyle davranışlarının farkında olamadığı veya eylemlerini yönlendiremeyeceği bir durumda olma.

- Vergi Kanunu hükümlerinin uygulanmasına ilişkin hesaplama, zorunlu katkı paylarının ödenmesi veya diğer durumlarla ilgili olarak konuya bizzat (veya belirsiz bir kişi çemberi ile ilgili) verilen yazılı açıklamaların yapılması) Federal Vergi Servisi veya yetkileri dahilindeki başka bir yetkili organ tarafından.

- Vergi dairesi veya mahkeme tarafından suçluluk dışı olarak kabul edilebilecek diğer durumlar.

Bu liste, 4. paragrafın varlığına rağmen, birçok yetkili tarafından ayrıntılı olarak kabul edilmektedir. Bu hususta, f kapsamında beyanname vermeyen mükellefler, 3-NDFL, yasayı bilmemenin sorumluluktan muaf olmadığı gerekçesiyle para cezasına çarptırılır. Bu gibi durumlarda uzmanlar, maaşı veya diğer gelirleri ödeyen şirketten 2-NDFL sertifikası talep etmenizi önerir. Belgede yer alacak bilgiler bu makbuzlardan vergi kesintisi yapılıp yapılmadığını gösterecektir.

EUND

Şu tüzel kişiler tarafından tek bir beyan sunulur:vergi döneminde hesaplarda fon hareketi olmamıştır. Bu durumda, sadece gelirden değil, aynı zamanda giderlerden de bahsediyoruz. Raporlamadan sonra şirketin, örneğin ürünlerin sevkiyatı gibi bir ticari işlem gerçekleştirdiği tespit edilirse, güncel belgeleri sunması gerekir.

Ancak kontrol birimi bazen bu raporlamayı kabul etmez ve birincil raporun sunulmasını gerektirir. Bu gibi durumlarda, Federal Vergi Servisi, KDV beyannamesinin geç sunulması için para cezası uygulayabilir. Yetkili makamların açıkladığı gibi, EUND, Sanatın 2. maddesinin 2. fıkrası uyarınca sunulur. 80 NK. Bir işletme, banka hesaplarında veya nakit para hareketine neden olan işlemler gerçekleştirmezse, her vergi için beyanname yerine basitleştirilmiş (tek) beyanname verme hakkına sahiptir. Raporlamanın sunulduğu dönem için bir vergilendirme nesnesi bulunursa, ödeyicinin belgelerde değişiklik yapma ve bunu Sanatta belirtilen şekilde sunma yükümlülüğü vardır. 81. Kişi bunu yapmışsa, KDV beyannamesinin geç verilmesi nedeniyle kendisine ceza kesilemez. Bu tür raporlamalar güncellenmiş olarak kabul edilecektir.

Zamanlama

KDV beyannamesinin geç teslimi için para cezası alınamadığında yukarıda ayrı bir durum ele alındı. 2015 yılında cezaların miktarında herhangi bir değişiklik olmamıştır. Ancak mevzuat, miktarın artabileceği zaman sınırlarını belirler. Örneğin, 2015'te KDV beyannamesinin geç sunulması için para cezasıyıl, ücretin emsal tutarının% 5'iydi, ancak 1000 rubleden az değildi. Bu değer, raporlama tarihinden itibaren 180 güne kadar kaçıran kuruluşlar için ayarlanmıştır. Bu süre diğer ücretler için de belirlenmiştir. Örneğin, 2014 yılı için basitleştirilmiş vergi sistemine ilişkin beyannamenin geç sunulmasının cezası da tahakkuk eden miktarın %5'iydi, ancak 1000 rubleden az değildi. Ödeyen kişi 180 günden fazla belge sunmazsa, yüzde önemli ölçüde artar. Bu emir, her bir tahakkuk eden ücret için de geçerlidir. Örneğin, bir nakliye vergisi beyannamesinin geç sunulmasının cezası, kesinti tutarının %30'u olacaktır. Burada da yaptırımın boyutu 1 bin rubleden az olmamalıdır.

Yaptırımlar az altılabilir mi?

Mevzuat, ödeyenin para cezası miktarını az altabileceği durumlar sağlar. Sanatta kurulurlar. 114 NK. Örneğin, bir arazi vergisi beyannamesinin geç verilmesi için para cezası uygulandı. Federal Vergi Servisi, kural olarak, ödeme yapanı bir bildirimle arar. Denetimde, konu imzaya karşı doğrulama eylemi ile tanışır. Ödeyen bu belgeyi imzaladıktan sonra, tahakkuk eden tutarda indirime başvurmak için iki haftası vardır.

Hafif koşullar

2016'da olduğu gibi 2013'te de KDV beyannamelerinin geç verilmesi cezası en az yarı yarıya az altılabilir. Sanatın 1. bölümünde. 112 aşağıdaki koşullar sağlanır:

- Zor aile veya kişisel durumlar.

- Zorlamanın etkisi altında veya hizmet, materyal veya başka bir bağımlılık tehdidi altında bir ihlalde bulunmak.

- Zor mali durumsorumlu tutulan ödeyen.

- Federal Vergi Servisi veya mahkeme tarafından hafifletici olarak kabul edilecek diğer koşullar.

Son faktörler nelerdir? Örneğin, UTII 2014 beyannamesinin geç sunulmasının cezasını az altan en yaygın durumlar şunlardı:

- Vergi Kanununun ilk ihlalinin komisyonu.

- Konunun bağımlıları var. Reşit olmayanlara ek olarak, tam zamanlı eğitim alıyorlarsa 23 yaşından küçük çocukları da kapsar.

Ne kadar çok koşul belirtilirse, ceza tutarının yarıdan fazla indirilme olasılığı o kadar artar. Örneğin, uygulamada para cezasının 4 kat indirildiği birçok durum var.

Diğer önlemler

Parasal bir kurtarmaya ek olarak, vergi hizmeti ilgili kişinin banka hesaplarını dondurabilir. Bu fırsat, Federal Vergi Servisi tarafından Sanat uyarınca sağlanır. 76 NK. Bu maddenin 3. paragrafı, beyannamenin kanunla öngörülen tarihten sonra 10 gün sonra sunulmaması durumunda, ödeme yapanın bankasındaki hesaplardaki işlemleri askıya alma hakkını belirler. Burada tüm borç işlemlerinin hesapta bloke edildiği söylenmelidir. Yani para yatırabilirsiniz.

Aynı zamanda mevzuat borçludan fon toplama önceliğini belirler. Vergi dairesi tarafından verilen para cezası üçüncü sıradadır. Engellemeyi iptal etme kararı, bildirimin sunulmasından sonra en geç 1 gün içinde verilmelidir.

Tartışmalı konular

Sanatın yeni baskısında. Vergi Kanunu'nun 119'u, beyannamenin geç verilmesi cezasının, kanunda belirtilen süre içinde ödenmeyen vergi tutarına göre hesaplandığını belirler. Bu hüküm bir önceki yazıda yer almamış ve bu da tartışmalara yol açmıştır. Yaptırımların hangi noktada - sürenin sona erdiği gün veya raporların fiili olarak sunulması - belirlenmesi gerektiği tam olarak açık değildi. Verginin tamamı ödendiyse, ancak beyanname verilmediyse, para cezası 1000 ruble olacaktır. Tutarın bir kısmı mahsup edilmişse, yaptırımın miktarı, fiilen ödenen ile zorunlu ödemenin tahakkuk eden miktarı arasındaki farka göre belirlenir.

Sonuç

Vergi mevzuatı, beyanname vermek için son tarihleri açıkça belirler. Bu katı düzenleme, gerçek ve tüzel kişilerin zorunlu katkılarının bütçe gelirlerinin önemli bir bölümünü oluşturmasından kaynaklanmaktadır. Buna göre, devlet, makbuzların zamanlaması üzerinde uygun kontrolü sağlamaya çalışır. İhlaller, makaleden de anlaşılacağı gibi, çeşitli durumlardan kaynaklanabilir. Kanun, elbette, ödeme yapanlara yaptırımları az altmak için belirli fırsatlar sunuyor. Ek olarak, Vergi Kanunu, kontrol organları için bir takım sorumluluklar belirler. Ancak uygulamanın gösterdiği gibi, koşullar genellikle dikkate alınmaz. Bu bağlamda, her şeyi zamanında yapmak daha iyidir: vergilerin nasıl ödeneceği ve bunlarla ilgili raporların nasıl doldurulacağı. Bu durumda herhangi bir işlem ve sorun olmayacaktır.

Önerilen:

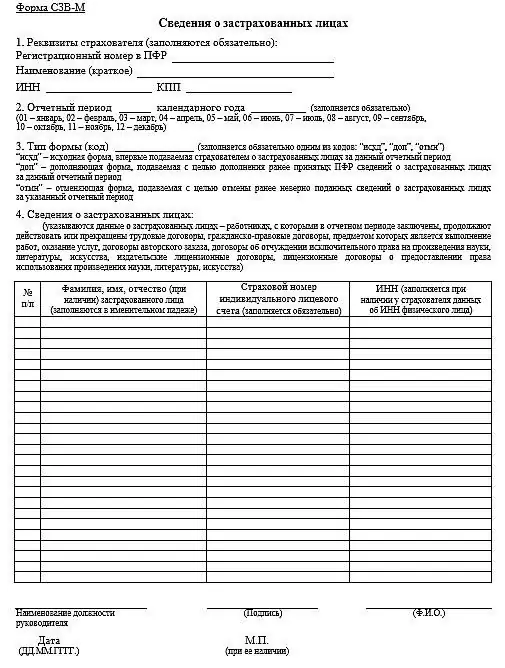

SZV-M formu hakkında rapor: nasıl doldurulur, kim teslim etmek zorundadır, geç teslimat için ceza

Makale, SZV-M'nin nasıl doldurulacağını, bu belgeye hangi bilgilerin girildiğini ve ayrıca raporun KM departmanına ne zaman ve hangi biçimde sunulduğunu açıklar. İşverenlerin yaptığı başlıca hatalar ve tespit edilen ihlaller için ne kadar para cezası ödendiği belirtilir

KDV ödeyen kuruluşlar hangileridir? Kimin KDV mükellefi olduğunu nasıl öğrenebilirim?

90'ların başında. geçen yüzyılın ortalarında, Rusya Federasyonu'nda piyasa reformları başladı. Toplumun ekonomik faaliyetinin tüm alanları dönüşüme uğradı. Vergi ilişkilerine özel önem verildi. KDV, uygulamaya konan ilk zorunlu indirimlerden biriydi

2015'te geç sigorta cezası

Yasaya göre her araç sahibi her yıl aracını sigorta ettirmek zorundadır. Satın alınması gereken zorunlu bir poliçe OSAGO'dur. Ancak, bazı vicdansız sürücüler yeni bir sözleşme yenilemek ve süresi dolmuş bir belgeyle yollarda araç kullanmaya devam etmek için acele etmiyorlar

KDV: son tarihler. KDV beyannamesi vermek için son tarih

KDV, birçok ülkede işletmeler tarafından ödenen dolaylı bir vergidir. Rus versiyonunun özelliği nedir? Rusya Federasyonu'nda KDV ödemesi ve raporlamasının nüansları nelerdir?

KDV beyannamesi nasıl doldurulur? KDV hesaplayın. KDV beyannamesi tamamlama

uygulama. Bu nedenle KDV beyannamesinin nasıl doldurulacağını bilmeniz gerekir. KDV nedir? Laik olmayanlara KDV'nin ne olduğunu basit kelimelerle söylerseniz, şuna benzer: Bu, bir üretici tarafından devlete bir ürün oluşturmak (veya başkaları tarafından oluşturulan bir şeyi satmak) için devlete ödenen bir vergi türüdür.